磷酸铁锂电池,是指用磷酸铁锂(LiFePO4)作为正极材料的锂离子电池。

它还有个更长的名字,叫磷酸铁锂锂离子电池,这名字是由它的充放电过程而得来的。

磷酸铁锂电池充电时,正极中的锂离子通过聚合物隔膜向石墨负极迁移;放电时则相反,锂离子从负极通过隔膜迁移到正极。

由于磷酸铁锂电池的性能特别适用于动力方面的应用,且经国际认证属于无毒无污染的绿色环保电池,所以受到广泛看好,在动力型锂离子电池领域大显身手。

随着双碳政策上升到战略高度,磷酸铁锂电池在储能端也迎来了高增长。

根据高工锂电数据,2021年全球储能锂电池出货量70GWh,增长159%,磷酸铁锂路线占比超50%。2021年中国储能锂电池出货量48GWh,磷酸铁锂路线占比约98.5%。

本文将从以下三部分,阐述磷酸铁锂电池波澜起伏的发展历程,拆解其商业化进程与市场格局,并分析其在储能终端的应用:

一、历经沉浮,涅槃归来

二、商业化棋局

三、打开新天地

01历经沉浮,涅槃归来

性能、安全性与成本,是动力电池行业的“不可能三角”。优越的电池性能、较高的安全性与低廉的成本,三者难以兼得。

这种“三角关系”,贯穿锂电池的发展历程,也让磷酸铁锂电池的发家之路有着些许的坎坷。

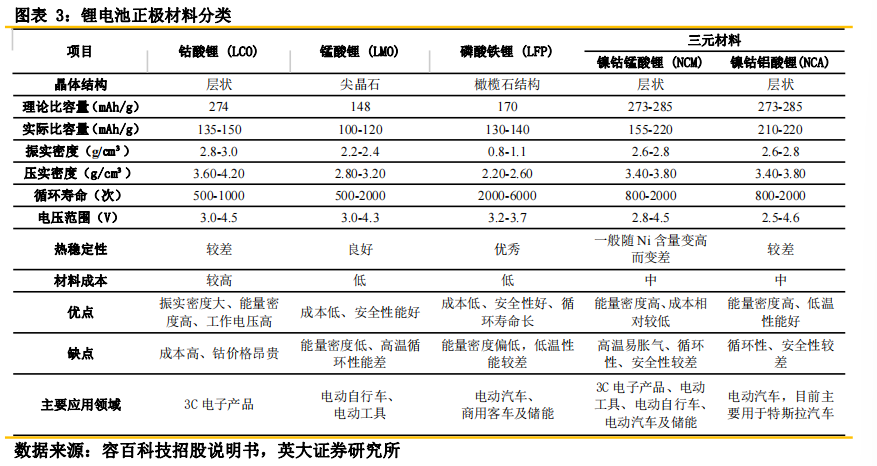

锂电池根据正极材料的不同,主要分为钴酸锂(LCO)、锰酸锂(LMO)、磷酸铁锂(LFP)、三元材料镍钴锰酸锂(NCM)和镍钴铝酸锂(NCA)等。

其中钴酸锂和锰酸锂电池分别受到了成本和性能的制约,而镍钴锰三元电池则将钴酸锂、镍酸锂和锰酸锂材料协同起来,凭借更高的能量密度和更长的续航里程脱颖而出,成为了“性能派”的代表。

相反,磷酸铁锂电池能量密度相对较低,低温续航较差,但具备成本低、安全性高、循环寿命更长的优势,成为了“性价比派”的代表。

两派相争,中国锂电行业长达十多年的拉锯战展开帷幕。

2009年起,国家采取补贴政策推动整个行业发展,磷酸铁锂电池与三元电池的出货量都得到了大幅提高。

2016年开始,随着中国新能源汽车发展进入战略阶段,电池系统能量密度这一参数,在新能源车补贴考核标准中的要求不断提高,高能量密度、长续航里程是补贴的重点。这就将市场引向了先天性能更好的三元电池。

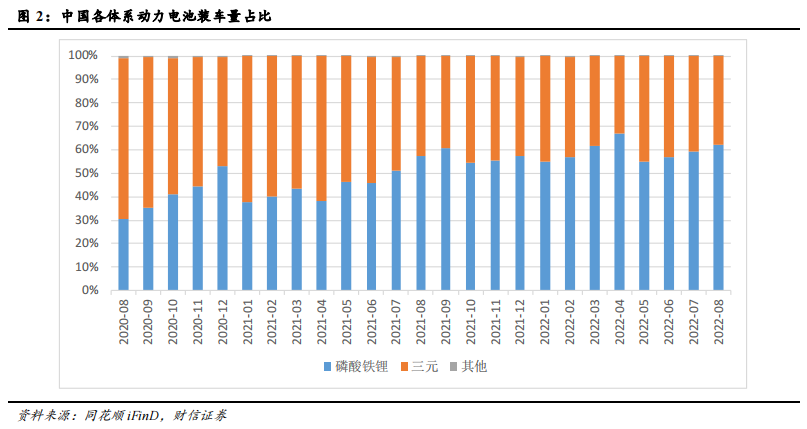

到了2019年6月,中国三元电池装车量占总装车量比例达到70%以上,占据着绝对优势,而磷酸铁锂电池仅有27%的份额。

然而,三元电池的好景并不长。2022年8月,中国磷酸铁锂电池装车量比例已达总装车量的62%,三元电池的份额则降到了38%。

分析时局逆转的原因,主要有三点:

1.政策端补贴退坡:2019年后,乘用车领域取消地方补贴,总体的退坡幅度约为60%-67%,并计划在2022年底彻底退出。

2.供给端性能优化:大电芯设计方案和系统结构的优化,将磷酸铁锂电池的能量密度有效提高,装备磷酸铁锂电池的新能源车续航可达500km以上,能基本满足城市通勤和短途旅行的需求。

3.需求端重视安全:当续航里程有所保障后,客户的关注焦点逐渐从更极限的性能提升转移到更高的安全性,三元电池的边际优势相比磷酸铁锂电池大幅减弱。

目前在动力领域,三元电池与磷酸铁锂电池胜负已分:三元电池在高性能、长续航的高端车市场拥有话语权,磷酸铁锂电池则在中低端车市场站稳了脚跟,并随着系统结构优化,不断向上渗透。

02商业化棋局

磷酸铁锂电池的棋盘,从矿产资源,到隔膜电解液,再到电池制造,环环相扣。

按生产成本来看,磷酸铁锂电池原材料中占比最大的是正极材料(26%),其次是负极材料(14%)、隔膜(11%)、电解液(10%),最后是铜箔(6%)。

而如果按单GW投资成本强度来看,则正极材料与铜箔投资强度最大,分别为9000万和5500万,说明这两个环节偏重资产运营,产能扩张需要较大的资金投入。

磷酸铁锂正极材料玩家多为具备锂矿、磷矿等储备资源的大型化工企业,行业集中度高,但近几年呈现下降态势;铜箔行业的壁垒主要在于生箔添加剂配方与设备调试,目前行业格局较为分散。

相比之下,隔膜、电解液与负极材料则是更加优秀的环节,其投资强度较低,行业集中度也更好,能够在定价时拥有更强的话语权。

正极材料是锂电池化学性能,如能量密度和安全性等的决定性因素。

磷酸铁锂正极材料的制备成本中,锂源占比59.4%,叠加铁源、磷源,原材料成本占比近70%,未来降本的方向聚焦在减少原材料损耗以及寻求低成本替代矿源。

磷酸铁锂的制备工艺主要有固相法和液相法两种,其中固相法工业简单,适合大规模量产,为大部分企业所选择,而液相法生产的磷酸铁锂产品一致性更好、循环性能更优,代表企业为德方纳米。

磷酸铁锂正极材料市场格局稳定,呈现二强竞争局面,两大巨头湖南裕能、德方纳米占据了近一半的市场份额,2021年CR2为45.21%。

而从整个正极材料行业来看,磷酸铁锂电池需求的快速增长,也带动了磷酸铁锂正极材料成为市场主流。

根据鑫椤锂电数据,国内正极材料2022年上半年总产量达72.02万吨,同比增长54.6%,其中磷酸铁锂材料累计产量为38.47万吨,同比增长高达119.1%,占比53%;三元正极材料累计产量为26.38万吨,同比增长45.9%,占比37%。

同时,我国磷酸铁锂和三元正极材料2022上半年的出货量分别达到41.1和28万吨,同比上涨136%和48%。出货量的超级加倍,也使得湖南裕能和德方纳米在2021年一跃成为整个正极材料行业的第一名和第二名。

水涨船高,上游原材料与中游电池制造的量价齐升,与下游终端应用的发展驱动关系紧密。在动力电池局打了翻身仗之后,磷酸铁锂电池又找到了新大陆。

03打开新天地

碳中和、5G建设等背景下,储能领域产生的需求缺口正不断扩大,而锂电储能,正是当前国内新型储能领域中,发展最快的技术路线。

经济性与安全性是储能电池最重要的两把刷子。

风光发电系统成本高、随环境变化性强,要求配套的储能电池能够长久使用、性能稳定、环境适应力强、成本低廉。

磷酸铁锂储能电池的循环寿命远高于铅酸蓄电池和三元电池,可达2000次以上,并且容量是铅酸电池的3-4倍。

同时,磷酸铁锂由于其橄榄石状结构的特点,即使在高温下仍可保持较稳定的结构,具有远超其他正极材料的安全性与稳定性,工作温度范围很宽。

此外,磷酸铁锂电池无记忆效应,可随充随用,不需要完全放电后再充电;不含有毒重金属,绿色环保;且原材料与后期维护成本均较低。

在建设方面,锂电储能具有容量配置灵活、站址约束条件少、建设工期短等特点,能够快速为电力系统提供调节服务。

据统计,2022年前三季度,全国新增投运新型储能项目装机规模963.7兆瓦,同比增加120%,其中磷酸铁锂储能占到绝大多数。

有关人士表明,目前磷酸铁锂电芯的上游材料处于紧平衡供应状态,储能系统每天产线出货量在十兆瓦时以上,每天需求的电芯在13000颗以上。

在经过组装调试之后,新生产的磷酸铁锂储能设备大部分会运往风电和光伏基地,作为配套的储能设施,提升电厂的效率和稳定性。

在通信方面,工信部于2020年8月确认了磷酸铁锂储能电池在5G基站储能应用领域的主导地位,目前国内已经投运的电源侧储能项目也多采用磷酸铁锂电池。

2021 年,我国5G基站新增65万个。以一个5G基站功耗3500W,应急4小时计算,单个基站备用电源需要14KWh。2021年5G基站储能市场能提供9.1GWh磷酸铁锂电池的需求空间。

国内储能需求以电力储能和通信储能为主,而海外的储能需求,则更多来自户储。主要原因如下:

一是能源价格高。今年以来,欧洲多国能源价格和电力价格持续上升,高昂的零售电价与相关政策补贴,激励着当地户储市场的发展;

二是户外活动参与度高。美国是最大的户外活动需求市场,露营、房车、电脑、照明、摄影等户外休闲场景,使家用的便携式储能设备需求大幅增长;

三是应急备灾刚需。便携式储能产品在日本常年畅销,2020年被日本防灾协会列为防灾安全物资认证产品,正在逐步替代传统燃油机。

海外储能需求的爆发,也为国内锂电池企业出海提供了良机。

海关数据显示,今年前9个月,我国锂离子蓄电池累计出口达349.11亿美元,同比增长83.3%,已经超过2021年全年所有锂电池出口额。

海外储能市场成为了国内电力储能电池企业创收贡献最大的市场,以宁德时代、比亚迪为代表的国内一线储能电池企业已经在海外系统集成商和业主群体中打响了名号。

储能赛道作为一盘独立的棋局,正在越下越大,而磷酸铁锂电池也许正是能够撬动输赢的关键一子。

04尾声

内生动力、外部政策、宏观目标等等变量,决定着一种材料、一个技术,能否从实验室走向市场,并笑到最后。

从动力电池到储能领域,磷酸铁锂电池凭借着优秀的特性、成熟的产业链、广阔的市场空间,成功渡过了商业化的一道道坎,成为了锂电产业的主力军。

不过磷酸铁锂电池也并非十全十美,其性能的缺陷让市场不断地寻找研究新的升级材料,如磷酸锰铁锂等。

技术仍在进步,市场瞬息万变。动力与储能领域强有力的发展脉搏,将使磷酸铁锂电池奔向更广阔的舞台。

原文标题 : 磷酸铁锂的逆袭之路