新能源产业热到发烫,相关上市公司大都赚得盆满钵满,甚至一些中途进入锂电行业的公司也赚了不少。事实上,很多上市公司进入锂电池行业属于是半路出家,其原从事的行业和锂电池几乎没有关系,但今天的主角川恒股份相比起来就好了很多,因为它虽然做的是磷化工,但从原材料上,至少和锂电是沾点边的——当然,说是沾边,很大一部分还是要感谢这个“磷”把公司带进了门槛里。

具体有多沾边?根据公开资料,川恒股份原有的主营业务是磷酸二氢钙和磷酸一铵,而且公司曾经在2021年从控股股东手中收购了磷矿资源,储量接近1.77亿吨。要知道,当前主流锂电池的正极材料之一就是磷酸铁锂,技术已经非常成熟,而且技术门槛并不算高,这意味着想要进入这一方向,想象空间还是存在的。尤其是在磷源约占磷酸铁锂成本的15%的现实情况下,拥有磷源的公司,在生产磷酸铁锂时无疑占有成本上的先发优势。

但问题是,虽然磷酸二氢钙、磷酸一铵、磷酸铁都带了个磷字,这三种产品的技术路线和应用领域却完全不是一回事。

根据2022中报的收入构成数据显示,川恒股份的主要收入目前仰赖于饲料级磷酸二氢钙、磷酸一铵、以及磷矿石等产品,至于被市场津津乐道的磷酸铁锂,根本就没有出现。退一步讲,哪怕是去掉锂字,作为重要原料之一的磷酸铁也没有影子。作为参考,川恒股份生产的磷酸一铵主要是用作干粉灭火器等消防用途,和人们眼中高大上的锂电、新能源等更是完全靠不上关系。

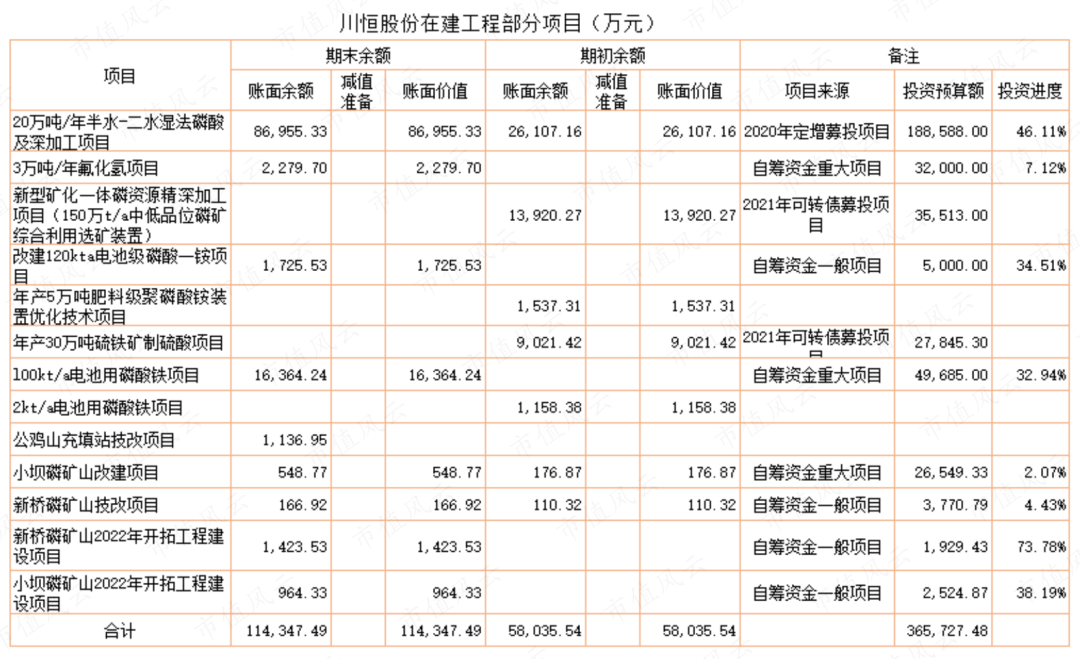

那么,被市场人士“望眼欲穿”的磷酸铁锂,究竟跑到哪里去了?有媒体曾经对川恒股份正在建设中的部分磷化工项目进行了总结,可以发现,三个表明为电池级的项目连投资都还没完成,存在六成以上的缺口,距离生产更是需要时日了。

具体来看,三个电池级项目当中,120kta电池级磷酸一铵以及100kt/a电池用磷酸铁目前的投资进度刚到三分之一左右,按照资金计算还存在3.5亿元以上的缺口。

最大的问题是,就算退一步假设川恒股份能够按期按量完成上述的电池类项目,但是公司还需要面对可能出现的产能过剩状况。根据不完全统计,2021年国内磷酸铁锂规划项目超过200万吨,2022年1-11月新增磷酸铁及磷酸铁锂规划产能超600万吨(包括分期产能),2022年底产能将达300万吨,预计到2024年将有至少550万吨新增产能释放(按2年建设周期计算)。

如果以上数据均无错误,真等到川恒股份的电池类项目能够投产,产能过剩恐怕是逃不了了,这还是在不考虑市场竞争者大力扩产的先决条件下。根据统计,目前至少有20家A股和港股的上市公司宣布有磷酸铁或者磷酸铁锂一体化项目进行中,包括龙佰集团、龙蟠科技、彩客新能源等在内的上市公司目前甚至已经可以投产了。

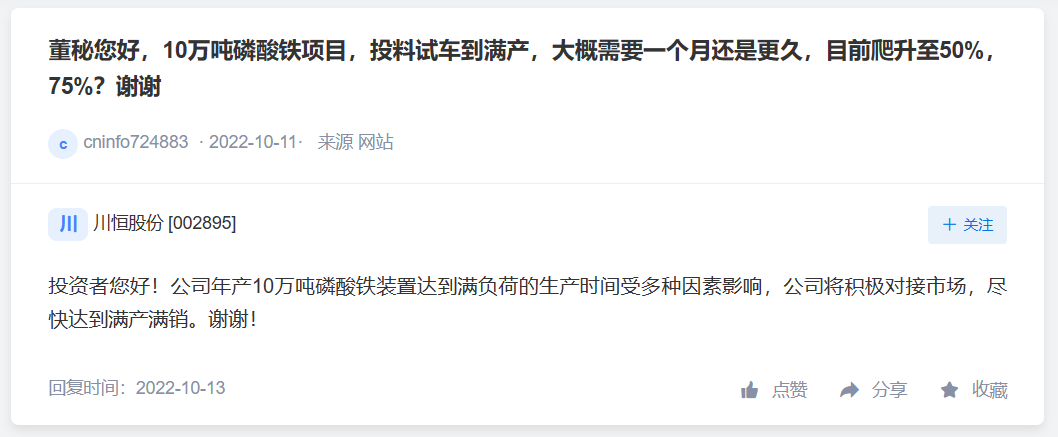

但川恒股份呢?根据该公司10月13日回答投资者提问时的说法,目前公司年产10万吨磷酸铁装置达到满负荷的生产时间受多种因素影响,将积极对接市场,尽快达到满产满销。说的直接一点,目前公司的磷酸铁产能还没办法商用,距离产生效益还早得很。

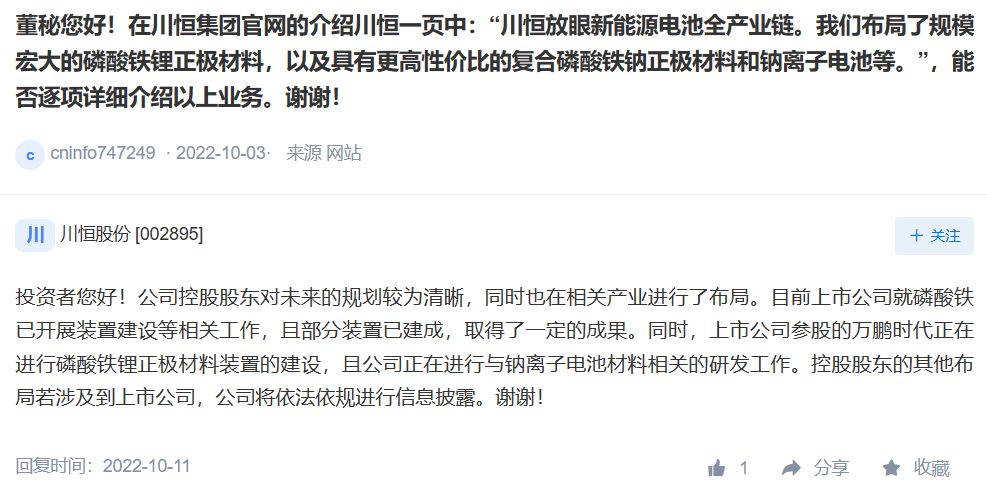

不仅如此,同样是投资者互动方面,曾经有投资者希望公司对布局磷酸铁锂正极材料,以及具有更高性价比的复合磷酸铁钠正极材料和钠离子电池等信息加以详细介绍,川恒股份虽然语焉不详,但对钠离子电池这一项倒是没有正面否认。如果真的是这样,那么公司单靠磷化工一头扎进新能源行业,未免过于“三心二意”,让人有点搞不清楚它到底想做什么了。毕竟,锂电池和钠电池,不论是原材料还是技术路线,亦或是目前的技术参数上,差距都是非一般的大,虽然磷不论在锂电和钠电当中都能应用,但“隔行如隔山”,二者之间还是存在明显差距的。

从前文当中可以看出,川恒股份进入锂电行业,未免有点“赶鸭子上架”的即视感,因为至少从技术和生产端来看,公司并没做好一头扎进锂电的准备。那么,川恒股份在投资上,是否真的做好了进入锂电行业的准备?资金是否又能跟得上未来可能产生的投资步伐?要想回答这个问题,财务数据无疑是最好的答案。

根据上文当中的表格统计,在算上非电池类磷化工项目之后,目前川恒股份的投资预算总额在36.6亿元左右,但已完成的部分只有大约三分之一,意味着公司哪怕没有新增投资项目,要想完成眼前的投资项目,未来还要投入至少20亿元。

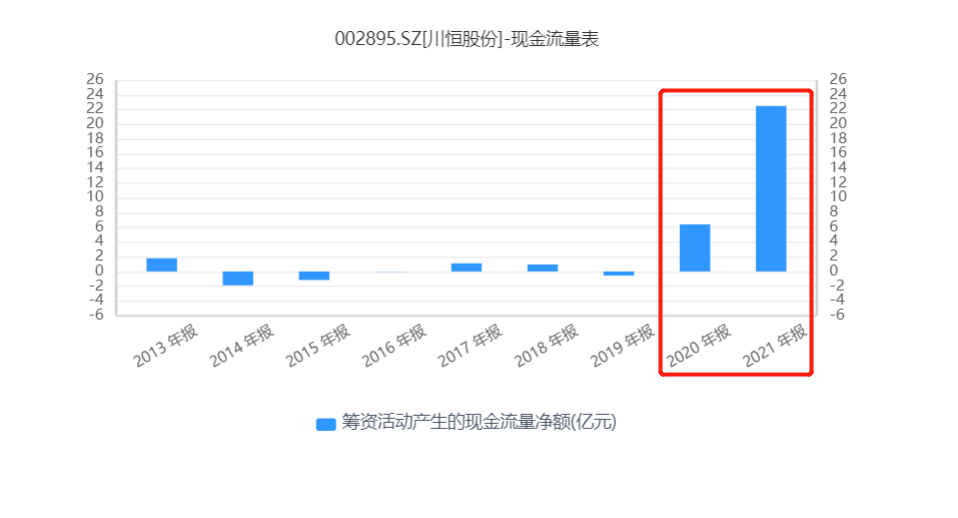

那么,这20亿元从何而来?根据川恒股份的现金流量数据,2013~2019年该公司筹资活动产生的现金流量净额一直维持在0上下,但2020年开始却如同火箭般飙升,2021年这一净额甚至超过20亿元,2022前三季度累计也在17亿元以上。作为对比,公司同期投资活动产生的现金流量净额也出现了明显的负数。

出现如此状况,合理推测就是川恒股份正大举借债进入锂电行业,说公司的产能很大一部分靠借,恐怕也不为过。但问题是,考虑到公司一未能形成大规模可商用的磷酸铁产能、二可能面临行业产能过剩,三又有大量同行业竞争者的情况下,“借”来的产能带来的收益能有多少,恐怕谁也没法保证。

总而言之,川恒股份某种程度上具有原料成本的先发优势,而且公司也确实具有部分技术基础,但饲料和消防用品毕竟和锂电有着天壤之别,真靠这两方面的技术带来自信,进而靠“借”来产能、以及与业内大咖合资(公司曾经和国轩控股、金圆股份、欣旺达有合资,并且与当中的国轩控股签订框架协议)扎进锂电行业,只能说还是令人缺乏信心。投资者在跟随热炒之前,还是需要多个心眼。

- End -

原文标题 : 川恒股份“借”来的产能,问题有多大?