4.锂电池商业化进展

4.1需求端:

锂电池领域的应用主要可分为动力锂电池、消费锂电池、储能锂电池三大类。其中1)动力锂电池主要应用于新能源汽车,常见为磷酸铁锂(LFP)电池和三元(NCM/NCA)电池;2)消费锂电池主要应用于手机、平板电脑、笔记本电脑等电子产品,主要为钴酸锂(LCO)电池;3)储能锂电池主要用于电网储能、基站备用电源、家庭光储系统等领域.目前应用较多的有磷酸铁锂电池和以钛酸锂为负极的锂离子电池。

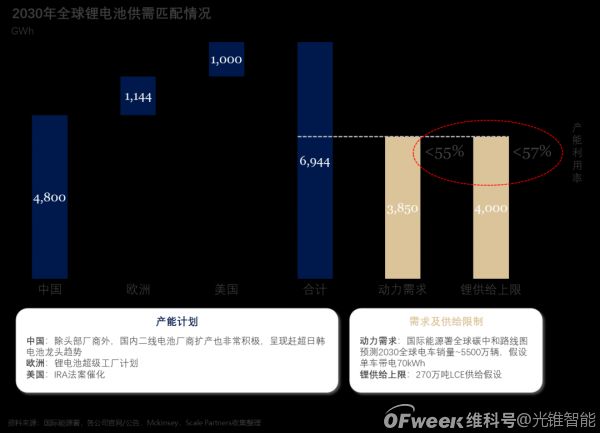

至2030年,Mckinsey预测全球锂电池需求将达4~4.5GWh,2020-2030 CAGR 30%;对应上游锂资源需求量330万吨LCE,下游EV+PHEV全球渗透率~45%/保有量~3.8亿辆。

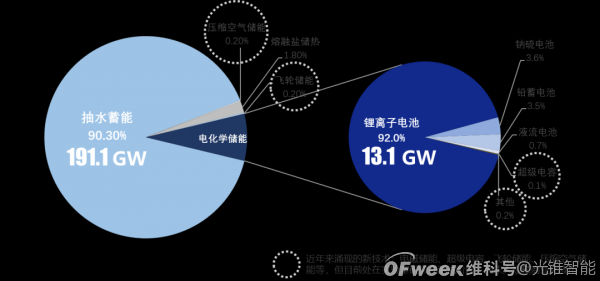

储能为锂电池新增需求,我们认为锂电池限于物化特性限制,更适宜4h内短时间储能,即主要用于发电及电网侧调频与短时调峰,用电侧削峰填谷等场景。细分储能场景内锂电池面临传统技术(煤电组改造升级,抽水蓄能)以及新兴技术(钠离子电池,液流电池,压缩空气,飞轮储能)的强力竞争,未来市场格局需要持续跟踪各技术路线发展情况判断。

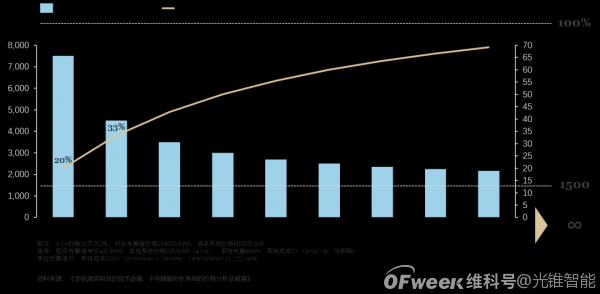

全球储能市场累计装机规模 (2000-2020)

来源:CNESA

4.2供给端:

4.2.1“白色石油”成色几何?

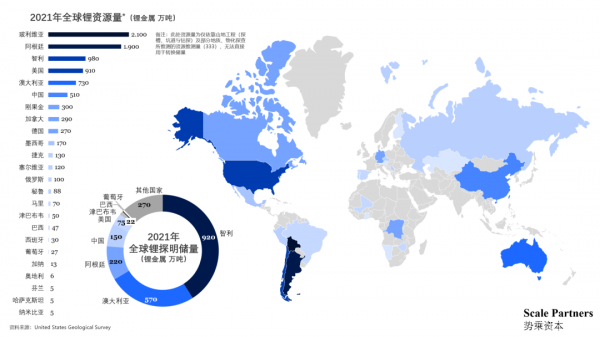

2021年全球锂资源探明储量2200万吨金属锂/9500万吨LCE(按1:5.32折算)。

全球锂资源量及储量情况

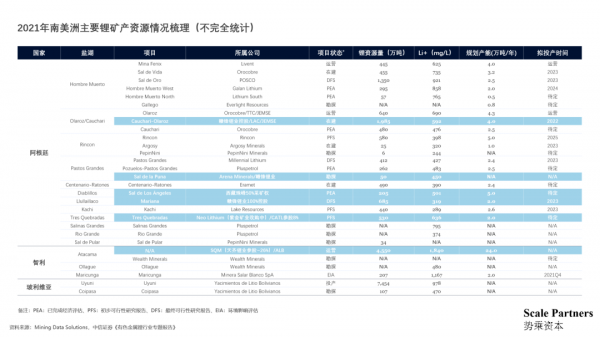

在考虑潜在的政治因素后,我们认为南美是我国较为可靠的锂矿来源地区(且谨慎乐观)。当前南美锂资源几乎都为盐湖提锂模式,当地企业,中国及G7国家等外资矿企均有布局。其中阿根廷政府相对开放,矿权由省政府把控,项目最多,集中度较低;智利与玻利维亚对外资持谨慎态度,不对外提供开采证,矿权由中央政府控制,集中度高。

2025年之前预计锂资源供应处于紧平衡状态,主要因产能限制(而非储量)。产能的限制来自两方面:1)客观上,具备开发经济性且高品位的锂矿资源较为稀缺,未来开采难度更大的“边缘”锂资源存在开采技术、成本及潜在环保问题制约。且逆全球化干扰下跨国矿企活动存在一定阻碍;2)主观上,锂矿扩产周期~4年(对比材料0.5~2年,电池0.5~1年),对企业资金、管理及抗风险能力要求较高。此外,对于高度垄断的上游矿企/资源国家而言,有限度的扩产是一个更佳的选择。

当前锂矿产能98%由澳大利亚,拉美和中国贡献,根据其他产地/潜在产地pipeline估计,至2030年供给达到270万吨LCE(6%来自于电池回收),2020~2030 CAGR20%。

2025-2030年,随着新产能的投放,前期供给相对充足,至2028年-2030年,需要进一步的新增产能投放,否则会存在60万吨LCE的需求缺口。

4.2.2中游主材及电池供给

中游材料及电池产能供给规划过剩趋势明显。在当前“缺芯少锂”的高景气行情下,各国基于供应链安全、国家竞争与提振经济需要出台了行业刺激法案与支持政策,企业主体基于提高市占率驱动公告了宏大的扩产计划,共同导致锂电池中下游产能(尤其是电池组装)在全球范围内的跃进式扩产。考虑到实际落地及开工差异,短期内产能过剩风险可控。

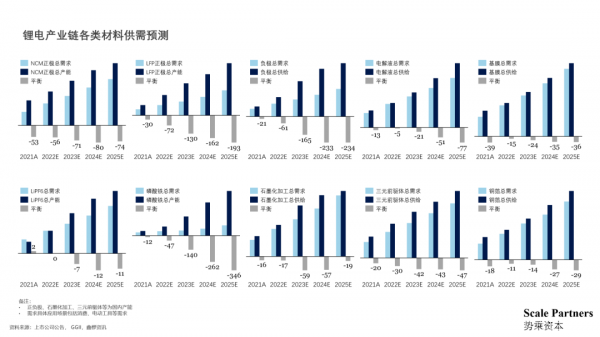

预计国内中游材料产能至2025年普遍过剩。

全球范围内电池长期产能规划暴露出较大的产能过剩风险。

4.3竞争格局:产业链及细分行业格局

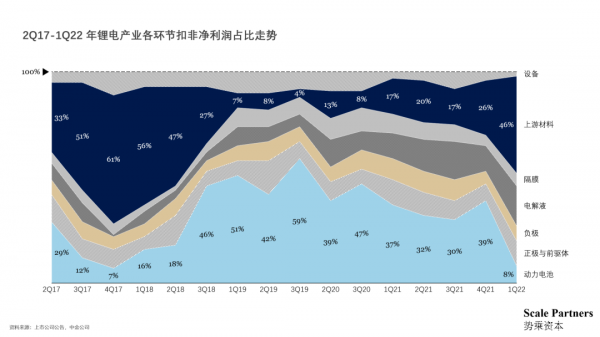

产业链利润分配情况:2017年到2022年Q1期间,根据产业链各公司净利润占比变动可发现,锂电池产业链受上游原材料供给影响明显,且生产环节众多,紧缺环节占据更多超额利润分配。

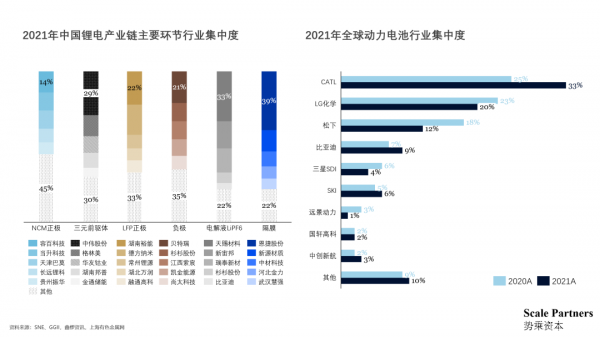

行业集中度:我们统计了近3年锂电产业链各主要环节的行业集中度,包括三元前驱体、NCM正极、LFP正极、负极、隔膜、电解液、电池等,发现除LFP正极,三元前驱体及负极材料外,其余主要环节CR3和CR5集中度均呈逐年提高趋势,一定程度上说明在技术迭代相对较慢的细分行业内,产能、成本控制等更具优势的企业具备更强的竞争力。

电池厂商核心竞争要素:基于产业链及下游应用两个维度,我们对电池厂商的核心竞争要素进行了总结。其中,产业链层面核心看对锂资源的把控能力,下游应用层面核心看多元应用场景下的生态拓展及客户运营能力。

1)产业链:锂资源是核心成本项,自供能力直接影响电池成本,这一逻辑在电池厂商与下游逐步转为金属联动定价模式后进一步加强。因此,布局上游锂矿自供碳酸锂/深度绑定上游的厂商有望对冲原料涨价,获得成本优势和超额利润。

2)下游应用:核心竞争要素随产业的发展不断变化。在早期EV渗透率较低的时期,电池产业也相对早期,竞争主要在良品率与产品一致性层面。补贴结束后,行业渗透率触达拐点,二三线电池厂获得车企战略支持逐步起量,行业竞争激烈。2021~2022年开始,碳中和概念获得市场高度认同,能源电力化驱动下,电池终端应用场景不断丰富。叠加上游材料价格急速攀升的冲击,各电池厂商在产业链上下游面临较大挑战,使得整个电池产业链步入生态层面竞争。

产业链:电池厂商绑定上游材料厂商已成为行业标配,尤其是在终端锂源把控上,除了入股上游锂资源厂商或长单锁价外,还通过回收进行材料再利用。

生态模式:头部企业的生态模式创新围绕丰富电池使用场景(储能,电力电子),以及完善电池产业链闭环(换电,CTC,回收)两方面展开,开始从制造商向能源服务商转型。

客户:我国锂电行业成熟度较高,丰富的人才、技术、产能储备(供给)配合碳中和下能源电力化趋势(需求)催生了新的锂电应用场景。各类场景中客户产品性能需求、商业模式以及产业链存在差异,使得电池应用端更为分散多元,结果即电池厂商在细分领域面临数量众多的竞对,除向上布局的车厂外,从能源电力,AI,产业互联网等领域跨界而来的新玩家也进一步提高了终端获客难度(能源服务商角度)。

五、新型电池

1.钠离子电池

钠离子电池构造及反应原理同锂离子电池类似,相比于锂离子电池,其化学体系围绕钠离子的脱嵌/嵌入及迁移来进行布局,差异主要体现在正负极材料层面,其余电解液、隔膜均可以沿用锂离子电池的体系。

1.1性能

1.1.1正极

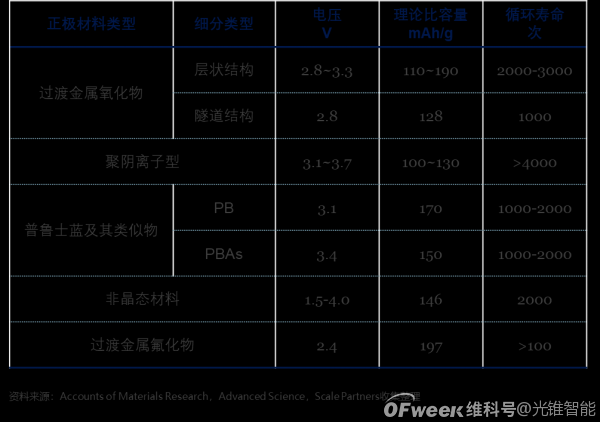

目前钠离子电池正极材料主要有三种技术路线,过渡金属氧化物、聚阴离子化合物以及普鲁士蓝及其类似物等。其中层状过渡金属氧化物在能量密度、倍率、温区方面表现优秀,但循环性能还有待提高。

过渡金属氧化物(能量密度优势):两种微观结构类型,层状结构嵌钠位点多但较易发生结构形变(Jahn-Teller效应),对应性能高能量密度但循环性能弱。隧道结构嵌钠位点少但更稳定。

聚阴离子化合物(循环寿命优势):微观为强共价键形成的三维网络结构,具有开阔的钠离子扩散通道和较高的工作电压,且稳定性较高(循环性好),但比容和导电性相对较弱。

普鲁士蓝及其类似物(功率优势):普鲁士蓝(Prussian blue, PB)通式为Fe4[Fe(CN)6]3,即亚铁氰化铁,因外形蓝色被普鲁士军队作为军服涂料而得名。其类似物(Prussian blue analogs, PBAs)通式为AxM [M'(CN)6]1-y·?y·zH2O(A为碱金属离子;M/M'为过渡金属Fe、Co、Mn等;?为缺陷空位),其中的金属离子和-CN-基团之间形成较大空间,呈现出一种开放框架和三维大孔道结构,因此适合钠离子的迁移和存储,倍率性能和循环寿命较好。但由于结构存在间隙水,侵占了储钠点位与钠离子脱嵌通道,且实际制备时存在结构缺陷,导致PBAs应用时能量密度较低且循环性能下降。

钠离子电池正极材料性能对比

1.1.2负极

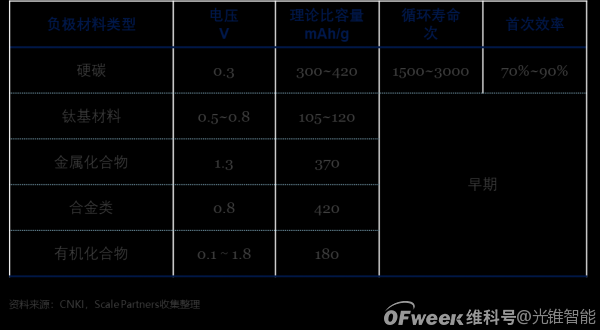

由于钠离子直径与摩尔质量高于锂离子,石墨负极无法有效支持钠离子的嵌入脱出,因此钠离子电池也需另行研发高效负极材料。目前主流类型包括碳基材料(软碳/硬碳等)、过渡金属化合物、合金类和有机化合物。

硬碳:当前首选的负极材料,碳层排列相对杂乱,空间较多,比软碳更适合钠离子嵌入/脱出。总体上具备储钠比容量高、较低储钠电压、循环稳定等优势。

软碳:可以理解为通过微孔道结构处理后的石墨,高温度状态下导电性和倍率性能优于硬碳,但其间层间距随温度升高而减小,使得导致孔道坍缩,储钠性能明显下降。

金属化合物:主要通过转化反应和合金化反应实现储钠,但在循环过程中会伴随着较大的体积膨胀,造成电极材料的粉碎和坍塌,存在一定安全隐患。

过度金属化合物:比容量偏低。

有机材料:库伦效率低。

钠离子电池负极材料性能对比

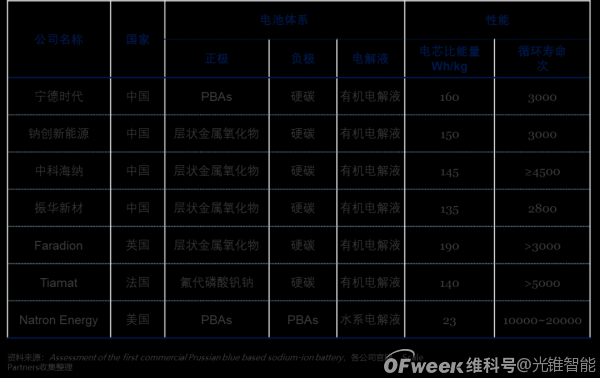

1.1.3主流产品性能表现

现有钠离子电池产品性能表现(非量产数据)

成本方面,现阶段钠离子电池尚未产业化,价格还不具代表性(系统~1.5元/Wh)。理论上最终钠离子电池BOM成本较锂离子电池低~30%,目前原材料成本占钠离子电池成本比例为40~60%,业界估算未来有~40%的材料降本空间、~20%的产业链降本空间,即未来钠离子电池成本极大可能在0.5元/Wh以下。

1.2演进历史

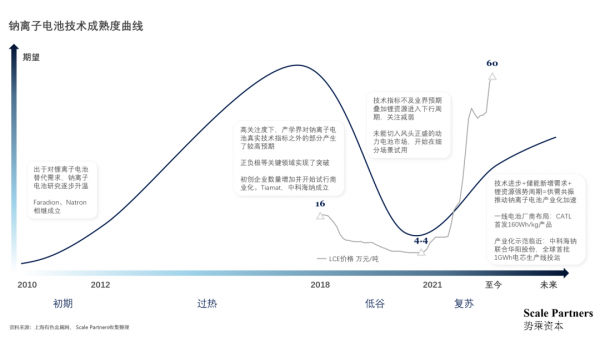

学界对钠离子和锂离子电池的研发几乎在上世纪70年代同时开始。锂离子电池由于先天的能量密度优势,叠加负极材料率先突破,先一步在消费电子领域开始应用。随着近年动力电池、储能、电动车等终端应用的快速发展,锂资源因供给紧需而价格走高,产业萌生替锂需求(核心推动因素),钠离子电池开始重回大众视野。基于前瞻文献的发表情况采用Gartner曲线分析可以发现,从2010年开始至今钠离子电池急速经历了由萌芽到泡沫破裂的过程,目前即将进入产业化初期(≠“能用”),但大规模应用还需首批产品的实际验证(循环寿命,安全性,成本)及其后续产业链耦合。

1.3发展趋势

材料:

1)材料体系方面,相比于锂离子电池成熟的材料体系,钠离子电池目前处于多种材料并行发展状态,材料本身的体系研究、材料间的匹配仍有很大提升空间;

2)材料量产方面,钠离子正负极制造工艺受限于产能和生产工艺限制,也具备很大的提升空间。

产业化:钠离子电池生产线在很大程度上能与锂离子电池共用,且后发优势下产线建设有降本空间。另外当锂电产能过剩时,可进行低成本的钠离子电池产线改造。

1)四大主材:正极制备技术相近(层状过渡金属氧化物→NCM,聚阴离子→LFP),隔膜基本沿用锂离子电池体系,电解液主要在溶质层面改进(锂盐→钠盐),负极差异相对较大,需要通过无烟煤制备硬碳;

2)电池生产:钠离子电池制造过程和锂离子电池高度相似,且部分工序如极耳焊接更为简单(正负极极耳材料均为铝),现有锂电池厂商发展钠离子电池的重置/改造成本很低;

3)根据1、2点可知,未来产业化时锂电厂商因工艺knowhow积累,优势将更突出。

应用场景:钠离子电池的性价比优势将替代大部分铅酸及部分磷酸铁锂,核心应用场景在储能,低速动力领域,前期应用或采取锂钠搭配的混合模式。渗透速度会受锂离子电池成本(锂价)变动的影响。

1)根据前文锂电商业化部分的研究,至2025年锂资源供给大概率维持紧平衡状态,这将为钠离子电池的产业化带来推广窗口期(市场调研显示LCE价格20万元为二者的综合成本临界点);

2)2021年开始储能市场进入了实质性的快速发展阶段,钠离子电池因其能量密度的提升,叠加低成本、快充、低温性能、高安全等优点,较好贴合储能电站的需求,但还需要解决循环性问题(需要保障5~6000次及以上,有待实际验证改进)。未来随着能量密度提高,在能量密度要求更高、价值更丰厚的户储场景渗透率将进一步提升;

3)规模化应用后钠离子电池产业链完善,成本降低,可替代铅酸,并渗透部分锂电场景,如在低速车、商用车等领域可占据一定市场份额。未来充电、换电方案成熟后,电池能量密度重要性相对下降,可以预期终端对钠离子电池的接受程度将会提高;

4)现阶段不排除部分车厂/电池厂出于与上游博弈的角度推出钠离子动力电池产品的可能性。

市场:根据中金公司测算,2025年全球钠离子电池需求规模约为67.4GWh,渗透率达到3.5%。其中表前侧储能应用规模~24GWh,占比35%;电动两轮应用规模~17GWh,占比25%。

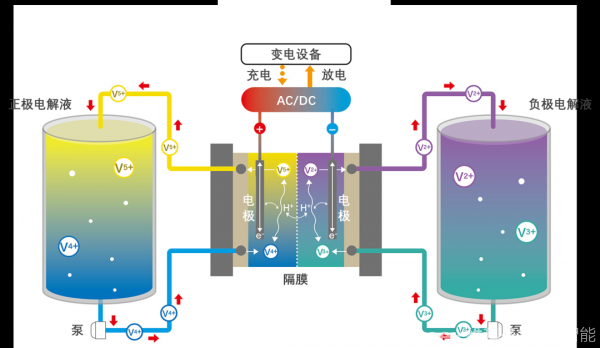

2.液流电池

液流电池与锂离子电池同属于氧化还原电池,但其活性物质完全溶解在电解液中,且能量单元与功率单元分开。同时,液流电池正负极由两组氧化还原电对来构成,随着电池的充放电,正负极活性元素的氧化价态(电位)对应发生变化。此部分主要以全钒液流电池为例展开介绍。

全钒液流电池工作原理

来源:Developing an energy storage system using a Vanadium Redox Flow Battery, NISHIMATSU CONSTRUCTION CO.,LTD.

2.1性能

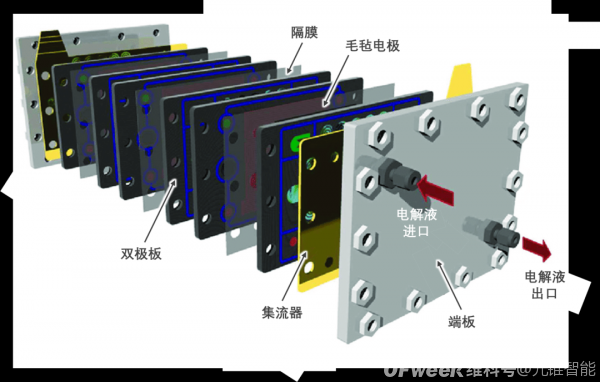

液流电池系统由能量单元、功率单元、输运系统、控制系统、附加设施等部分组成,其中能量单元(电解液)和功率单元(电堆)是核心模块。各类液流电池电堆结构相似,主要差别在于活性物质不同。

电解液:决定理论能量密度等性能的核心要素。活性物质的浓度决定了电池系统的能量密度上限,溶液总量(体积)决定了电池系统的储能容量上限,溶液热稳定性决定了电池的工作温区和可靠性。

电堆:决定系统的功率特性,直接影响系统整体性能。

2.1.1能量单元:电解液

溶质:硫酸盐。优点有1)钒具有正2~5价多变价态,满足氧化还原反应的同时不会造成正负极交叉污染;2)不同价态下的钒离子均能在溶剂中稳定存在;3)不同价态下的钒离子具有不同颜色光谱(如上图工作原理示意),通过光谱分析手段可检测电解液浓度情况,进而做到对电解液荷电状态的实时监测。

溶剂:硫酸水溶液。可维持电解液的低pH,抑制钒离子的水解,并增加电解液的电导率,降低欧姆极化。

添加剂:有机及无机络合剂。添加剂的目的为抑制固体沉淀析出,目前有机/无机添加剂的作用原理均为与钒离子发生弱结合,形成络合物或是配位键链接,以抑制V2O5固体的形成及长大,从而稳定电解液。

2.1.2功率单元:电堆

液流电池电堆结构拆分

来源:Jervis, Rhodri & Brown, Leon & Neville, Toby & Millichamp, Jason & Finegan, Donal & Heenan, Thomas & Brett, DJL & Shearing, PR. (2016). Design of a miniature flow cell for in situ x-ray imaging of redox flow batteries. Journal of Physics D: Applied Physics. 49.

电极:本身不参与电化学反应,只是作为反应的场所。电极材料需要物化性质稳定,且导电性、催化性及比表面积较优。目前电极材料以碳纤维纺织材料为主(碳毡、石墨毡),满足电极要求的同时制备难度和成本较低,但其寿命在2年左右,需要定期跟换。

双极板:用于单个电池间的隔断,同时起到汇集电流,支撑电极的作用。双极板材料需要具备良好的阻隔性、导电性、化学惰性,同时具有较好的机械强度。另外在制造时双极板和电极往往一同压铸/粘结成型,因此也是需定期更换的耗材,而金属双极板为耐腐蚀需要添加贵金属,提高了应用成本。目前主流方案有两类,1)石墨双极板改性,提高机械强度;2)碳塑复合双极板,机械强度和耐腐蚀性较好,但是导电性下降较大。

隔膜:位于单电池两电极之间,与锂离子电池隔膜作用类似,其性能直接影响电池的效率和寿命。液流电池隔膜理论上可选用多种类型隔膜(阴、阳离子交换膜,多孔分离膜)。目前全钒液流电池主要采用质子传导膜,典型代表是杜邦生产的Nafion系列,该材料化学稳定性和离子导电性很好,国内厂商(科润新材料等)产品性能已经较为优异,可支持国产替代。

2.1.3主流产品性能表现

液流电池与各类型电池性能对比

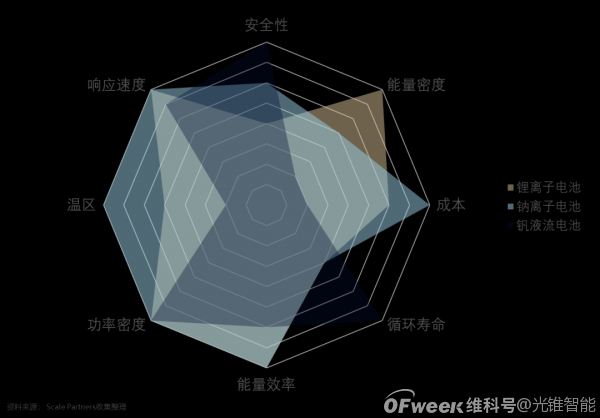

对比锂离子电池:主要性能指标各有千秋,应用场景差异明显。钒液流电池能量密度仅为LFP的1/5~1/3倍,温区小(0~45℃),因此并不适合动力场景,但其本征安全性和极高的深度循环寿命(为LFP的2~4倍)支持其在储能场景应用。实际应用时,钒液流电池还面临成本挑战。钒价波动较剧烈,高位时直接延缓了终端项目的落地进程。虽然从全生命周期进行对比,钒液流电池平均成本相对更低,但在当前商业模式还未完全跑通的储能市场,较高的初始投资成本仍然限制了其市场化推广。

对比钠离子电池:性能差异较锂电更小,应用场景互补。钠离子电池更适合家储、小型储能站或高寒地区储能站点,液流电池适合规模化大型储能站点。

2.2演进历史

液流电池至今已有50年发展历史,可分为技术萌芽期(1971-1986年),研发示范期(1986-2001年),商业化初期(2001年-至今)三个阶段。

1)1971-1986年发展初期:液流电池概念最早由日本科学家Ashimura和Miyake在1971年提出。3年之后NASA尝试开发了Fe-Cr铁铬液流电池,由于隔膜性能差导致正负极电解液交叉污染,最终并未实际应用。为解决这一问题,学界提出改进隔膜或改进电解液两种应对思路。电解液改进思路为将正负极活性物质改为同种元素,相比当时的隔膜改进技术可行性更高。经过逐一筛选后,钒系化合物因价态丰富,电化学窗口适宜成为了主要研究方向,在1978年钒液流电池概念问世。

2)1986-2001年研发示范期:研发示范期内主要是全钒与锌溴两种技术路线。

锌溴液流电池:由埃克森美孚在1970年初开发,其在充电过程中,金属锌将以薄膜的形式电镀在电极一侧(因此也称单侧沉积型液流电池),同时在膜的另一侧溴与溶剂中有机胺反应生成溴油,沉入电解槽的底部,最终综合能量转换效率为75%。其相比钒液流电池成本更低,但液溴具有毒性,且易挥发渗透,另外锌析出将导致电池容量、寿命下降并带来安全问题。

全钒液流电池:新南威尔士大学(UNSW)在此期间取得了较多突破,该校1984年开始研发,4年后建造了1kW级的试验电堆,能量效率达72~88%并完成专利授权。在1994年开始有商业化进展(高尔夫车、潜艇的备用电源)。在储能领域,90年代日本住友电工SEI和关西电力研发了450kW全钒液流电池储能示范系统。我国中国工程物理研究院(绵阳九院)也在1995年建成了500W、1kW全钒液流电池样机。

3)2001年至今商业化初期:钒液流电池商业化场景主要在储能领域,较为典型的公司有VRB PowerSystem(后被北京普能收购),SEI以及大连融科。日本在钒液流电池商业化应用上尝试积极,先后在工商业供电、风电光伏储能调频调峰有积极尝试。

2.3发展趋势

产品:围绕活性材料制备,电解液体系,电堆材料以及系统优化四方面进行改进

活性材料制备:简化材料制备流程,降低原材料成本。

电解液体系:提升电解液活性物质浓度和稳定性,进而提高能量密度及循环寿命。目前具有潜力的路线为盐酸基电解液,主要是因为氯离子和钒离子可有效络合。

电堆材料:对膜材料改进,业内在积极探索对高成本全氟磺酸树脂膜的替代路线。一方面是继续含氟路线(基于聚偏氟乙烯PVDF改良)。另一方面为非氟路线,我国在该领域的研究处于世界前列,开发的非氟多孔滤膜具备较好的稳定性、离子选择性,但电导率更低,内阻较大。

系统:制造标准化的功率单元,降低成本的同时对家储等场景进行渗透。

产业化:产业链可分为上中下三层,中下游产业链有较高的提升空间。

上游:原材料开采和制备,产业成熟。

中游:电堆零部件制造。目前碳毡已国产化。碳纸目前还在国产替代的进程中,受益于氢燃料电池产业的发展,结合我们与行业专家的交流得知,碳纸层面的国产替代预计将在1-2年完成。隔膜中含氟膜已做到国产替代,但距离国外顶级水平还有提升空间,非氟膜也在积极布局(大连化物所)。

下游:装备及系统整合。产业尚处于初期发展阶段,主要挑战在工艺knowhow的积累。

应用场景:今后较长时间内的核心应用场景为规模化储能,应用阻碍核心为产品成本。成本问题可以从技术与商业模式两方面进行改进。

商用化液流电池系统示例(锌溴)

来源:Robert F. Service, Advances in flow batteries promise cheap backup power, Science 362 (6414), 508-509. ,REDFLOW LIMITED

提高能量单元占比,降低功率单元摊销:初始成本=投资金额元/电量kWh,在功率单元(kW)固定情况下,增加能量单元(进而提高储能时长h),整体系统的初始投资成本在便贴近能量单元成本进行下降。

钒液流电池单位成本与储能时长关系

电解液残值率可观,具备金融杠杆切入空间:以全钒液流电池电解液内活性元素钒元素损耗极低,退役时残值率~70%,因此电解液本身具备一定保值属性(租赁基础),可大幅降低用户始投资成本。实际应用时,一方面需要金融机构配套支持,另一方面,由于电解液本身高毒性及液体外形提高了回收门槛,推测钒液流电池电解液的回收产业相比锂电,其回收链条更短,原厂闭环程度更高。

市场:钒液流电池2025年/2030年装机2.3GW/4.5GW。中国钒电池新增装机量2021A/2022E为0.13GW/0.6GW。根据《中国钒电池行业发展白皮书(2022年)》预测,2025E/2030E钒液流电池新增规模将达到2.3GW/4.5GW,2030年钒液流电池储能新增市场规模达405亿元,累计装机量达24GW。

原文标题 : 化学电池行业深度报告:缘起,挑战与机遇(下)