文 | 宁雯

针对换电业务,协鑫能科可谓是下足了血本。

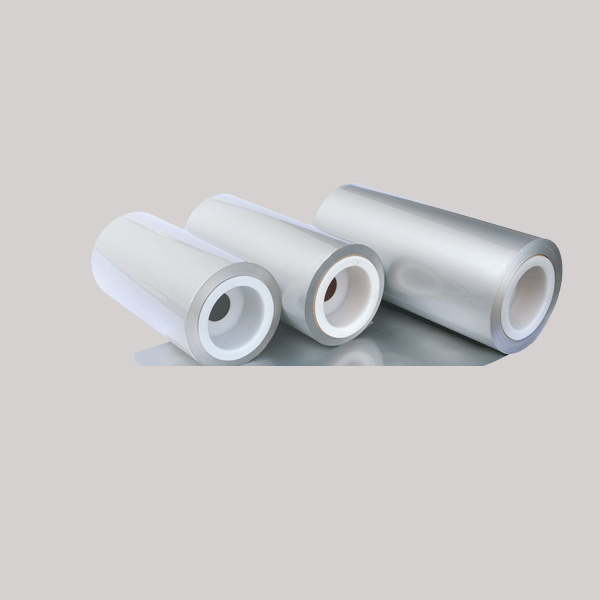

2022年11月28日,协鑫能科(002015.SZ)发布公告称,为完善移动能源产业布局,保障电池包有效供给,储备上游锂资源,公司拟参与雅江县斯诺威矿业发展有限公司(简称为“斯诺威”)破产重整案重整相关事项。

图源:协鑫能科

值得注意的是,11月以来,协鑫能科就开始积极谋求斯诺威的控制权。11月18日,协鑫能科与参股企业四川珩鑫签署《债权转让协议》,以4.48亿元的价格拿到了斯诺威公司5.58亿元的债权。

与此同时,协鑫能科还分别与全资子公司协鑫锂电、协鑫智慧签署《债权转让协议》,受让了二者分别持有的斯诺威的约2.76亿元、2.38亿元的债权。

协鑫能科积极参与斯诺威重整,固然是瞄准了后者的锂矿资源,希望借此掌握换电业务的主动权。但另一方面,结合并不亮眼的财报来看,上述动作或许也反衬出了协鑫能科“第二条曲线”的成本困局。

协鑫能科的“焦虑”

官方资料显示,协鑫能科的前身是霞客环保,于2019年6月完成重大资产重组,成为了一家清洁能源发电服务商,主营业务为清洁能源运营、移动能源运营以及综合能源服务。

虽然重组后的协鑫能科聚焦更具发展前景的绿色能源运营和综合能源服务,但受国民经济增速放缓、电价下调等因素影响,协鑫能科的主营业务增速并不理想。

财报显示,2019年-2020年,协鑫能科“电力、热力生产和供应业”营收分别为106.69亿元以及113.06亿元,分别同比增长38.71%和5.97%。可以发现,重组的第二年,协鑫能科的新业务增速就下跌到了个位数。

图源:协鑫能科2020年财报

也正因此,2021年,协鑫能科讲出了“换电”的新故事。2021年3月,协鑫能科发布《电动汽车换电业务发展规划》,并携手中金资本成立百亿碳中和基金,进军移动能源赛道。6月协鑫能科发布50亿元定增预案,计划两年时间建设485座换电站。

从行业来看,协鑫能科的“换电”的故事确实极具想象空间。因为在电池技术短时间内难有突破的背景下,伴随着新能源汽车的热销,换电是少有的可有同时兼具高效率与低成本的补能策略。

艾瑞咨询数据显示,预计2025年,中国换电站运营市场规模将达616亿元,复合年均增长率为90%。其中换电乘用车运营市场规模约260亿元,复合年均增长率为约85%,换电商用车运营市场规模约356亿元,复合年均增长率约95%。

入局移动能源赛道的当年,换电业务就给协鑫能科的财报注入了一股强劲的动力。 财报显示,2021年,协鑫能科以换电业务为代表的其他业务营收为10.65亿元,同比增长110.69%,占总营收的比重从4.47%提升到9.41%。

不过值得注意的是,协鑫能科以换电业务为代表的其他业务营业成本也扶摇直上。财报显示,2021年,协鑫能科其他业务营业成本为3.79亿元,同比增长161.84%,增速远高于营收。

抢滩锂矿资源

伴随着换电业务大跨步的发展,协鑫能科的相关业务成本也直线飙升,或许与锂矿成本的上涨有直接联系。

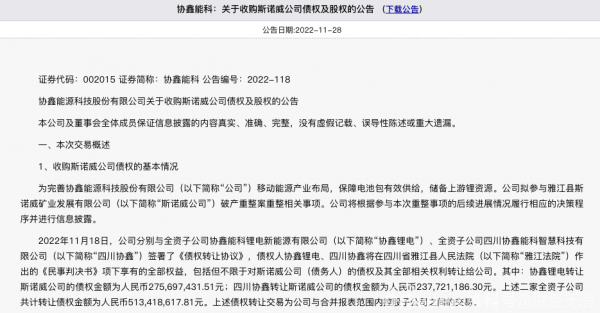

众所周知,目前主流的储能设备以锂电池为主,新能源汽车的持续热销,也直接带动锂元素的价格上涨。Choice数据显示,目前原材料碳酸锂的价格为60万/吨左右,作为对比,2019年这一数字仅为5万/吨左右,三年时间翻了六倍。

图源:Choice数据

这还不是终点,Rystad Energy披露的调研报告显示, 未来一段时间,锂资源都将严重供不应求,可能会在2026年出现短缺 ,价格将于2030年飙升三倍,进而给下游企业带来严重的负面影响。

也正因此,各大车企、锂电企业纷纷投身于锂矿资源争夺战。比如2021年4月,55家日企抱团成立了“电池供应链协会”,以确保车用动力电池供给网络顺畅。无独有偶,三季度财报会上,特斯拉CEO马斯克也表示,锂价“贵得离谱”,特斯拉正在美国得克萨斯州修建锂冶炼厂。

在此背景下,协鑫能科早已希望将触手伸至上游锂矿领域。2022年5月举办的业绩交流会上,协鑫能科对外表示,拟切入移动能源的上游原材料锂矿行业。

图源:协鑫能科

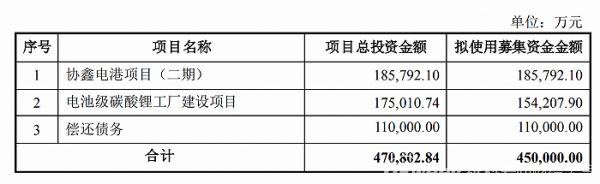

2022年8月,协鑫能科宣布将公开发行可转债,拟募集资金总额不超45亿元,其中15.42亿元用于电池级碳酸锂工厂建设项目,占比达34.27%。

开头提到的协鑫能科积极参与斯诺威重整,主要也是被后者拥有的丰沃锂矿资源所吸引,亟待为电池级碳酸锂工厂建设项目找到锂矿资源。

官方资料显示,斯诺威矿业手握四川省雅江县德扯弄巴锂矿、石英岩矿探矿权。该锂矿床深度距离地表不超过200米,属露采矿床,锂辉石矿资源储量和品位可靠性高,勘探共估算探矿权内查明工业矿石量1814.3万吨,LiO2243194吨,平均品位1.34%,属中大型锂辉石矿。

不过值得注意的是,即使协鑫能科下足了血本,斯诺威也不是志在必得,因为“宁王”也参与到了重整之中。

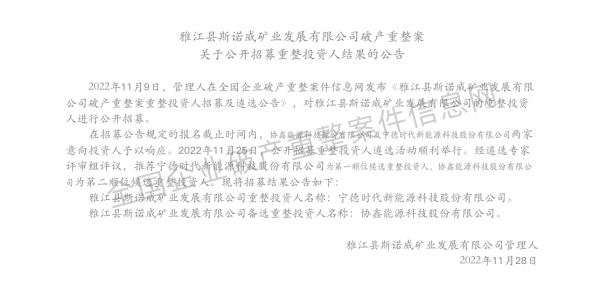

全国企业破产重整案件信息网显示,11月28日,斯诺威管理人宣布,经遴选专家评审组评议,宁德时代为第一顺位候选重整投资人,协鑫能科为第二顺位候选重整投资人。

图源:全国企业破产重整案件信息网

当然了,此公告只是遴选结果,经一系列相关审核程序完成后,才会公布最终的结果,但考虑到“宁王”位置更靠前,更具资金优势,协鑫能科的斯诺威重整之旅或许将面临巨大挑战。

新能源故事只是“故事”?

事实上,近两年一系列大手笔的投资布局“第二条曲线”,已经给协鑫能科的财务数据带来了不小的压力。

财报显示,2021年,协鑫能科的扣非净利润为5.7亿元,同比下跌19.02%。2022年前三季度,协鑫能科营收78.97亿元,同比下跌7.55%;净利润6.6亿元,同比下跌18.05%;扣非净利润1.39亿元,同比下跌74.54%。

之所以在核心财务数据不断下行的背景下,协鑫能科依然一往无前地经营“第二条曲线”,想必是因为有协鑫集团在其背后撑腰。

官方资料显示,协鑫能科隶属于协鑫集团。过去十年,经过一系列的运作,协鑫集团孕育出协鑫科技、协鑫新能源、协鑫集成等企业,构建了包括电力、光伏、油气、金融及半导体在内的众多能源板块,是一艘“新能源巨舰”。

图源:企查查

简而言之,协鑫集团构建了一个宏大的新能源故事,而协鑫能科等企业,则是这个故事的具体载体。与协鑫科技在光伏领域拥“硅”而贵类似,协鑫集团希望让协鑫能科掌握上游锂矿资源,进而补足移动能源故事的关键一环。

不过目前来看,协鑫集团的新能源故事,真的有仅仅是个“故事”的嫌疑。

前文提到,2022年8月,协鑫能科拟募集资金45亿元。按照正常的商业逻辑,在企业现金流紧张的背景下,借用资本的力量提前进行业务扩张无可厚非,但问题是,彼时协鑫能科并不缺钱。

官方资料显示,2022年2月,协鑫能科拿到了37.2亿元募资。此前的募资公告显示,协鑫能科拟将23.91亿元用于新能源汽车换电站建设项目;2亿元用于信息系统平台及研发中心建设项目;11.29亿元补充流动资金。

但2022年4月,协鑫能科却发布公告称,因募资投资项目存在一定的建设周期,募集资金在短期内出现部分闲置的情况,因此,公司的4亿元闲置募资将用于理财。

半年报显示,截止2022年6月底,37.2亿元募资中,协鑫能科仅使用了11.46亿元,尚未使用25.81亿元,并且公司还将16亿元的闲置募集资金暂时补充流动资金。

在补充了16亿元流动资金的背景下,协鑫能科继续大手笔的募资,难免让投资者对其募资的可执行性产生质疑。

除了募资使用未按原计划进行,协鑫能科的大股东还存在质押股份的问题。

2022年Q3财报显示,协鑫能科的第一和第三大股东天津其辰和协鑫创展几乎将持有的全部股份都质押了出去。考虑到协鑫能科正在转型的关键期,公司股东将持有的股份质押,似乎也在暗示,后者对前者的转型信心不足。

图源:协鑫能科2022年Q3财报

截止2022年12月12日午间收盘,协鑫能科股价仅为13.58元/股,相较于2021年初20元/股左右的高点,下跌了30%还多。

值得注意的是,2021年初,正是协鑫能科宣布进军移动能源的时间点。将近两年时间,协鑫能科的股价不光没有明显上涨,还大幅缩水,也说明其新业务并没有彰显出相应的想象力。

由此来看,协鑫能科始积极谋求斯诺威的控制权,到底只是为了增加换电“故事”的砝码,还是真的希望构建宏大的新能源故事,需要打一个大大的问号。

原文标题 : 协鑫能科:投机不成反被“蚀”,股价跌回两年前