作者 | 甄 瑶

编辑 | 李国政

出品 | 帮宁工作室(gbngzs)

中创新航IPO余音未散,动力电池赛道将再次迎来敲钟。

2022年11月18日,蜂巢能源科技股份有限公司(简称“蜂巢能源”)冲刺科创板IPO获上交所受理,计划发行25%的股份,拟募资150亿元。以此计算,蜂巢能源对应估值达600亿元,成为新晋动力电池独角兽。

49天前,10月6日,排名在宁德时代、比亚迪之后的中国第三大动力电池厂商——中创新航挂牌上市,首日开盘价为38港元/股,募资净额98.64亿港元。

中创新航IPO不仅募资额刷新了今年港股纪录,而且基石投资者多达15家,天齐锂业、精测电子、大族激光、小鹏汽车等产业方都现身其投资者名单。

变局之下,机遇丛生。作为新能源汽车最关键的核心零部件之一,动力电池在需求猛增、技术驱动的背景下迎来全面爆发,市场竞争加剧,行业呈现“巨头独大,二三线洗牌”局面。

中国汽车工业协会数据显示,今年10月,我国动力电池装车量30.5GWh,同比增长98.1%;1-10月,动力电池累计装车量224.2GWh,累计同比增长108.7%。

其中,蜂巢能源在今年1-10月国内动力电池装机量排名中位列第七,前6名分别为宁德时代、比亚迪、中创新航、国轩高科、欣旺达和亿纬锂能。

纵观全行业,万亿宁德时代仍然是一家独大,比亚迪依靠自身销量优势,紧随其后。今年前10个月,二者占据市场近7成份额。

装机量翻倍的背后,是资本在角逐。根据前瞻产业研究院报道,2016-2020年,中国动力电池行业融资规模均在10亿元区间,2021年攀升至215.09亿元,资本投资势头迅猛。

但动力电池的故事才刚刚开始。一方面,新能源汽车市场增量空间巨大,动力电池需求处于高速增长阶段。另一方面,动力电池的技术、竞争格局未定,游戏参与者们定然不服,挑战者不断出现,竞赛一再升级。

欲在群雄逐鹿的全球动力电池市场保持高速增长态势,IPO就成为动力电池入局者参与竞争的底气,也是其决定未来道路能走多远的关键。

01.

持续烧钱

蜂巢能源冲击资本市场,只是动力电池市场的一个缩影。

2022年1-10月排名前十的动力电池厂商,大多数已经上市。除了IPO临门一脚的蜂巢能源,待字闺中的,仅剩下背靠“镍王”青山控股的瑞浦兰钧和比亚迪旗下弗迪电池。据帮宁工作室了解,即便是这二者,IPO一事也均早已提上日程。

动力电池企业为何接连IPO?因为其需要大量资金来支撑市场快速扩张。“与造车一样,动力电池产业也是一个烧钱的生意。”相关人士表示,当前国内动力电池领域竞争加剧,上游资源大幅涨价,多数企业尚未能自我造血,上市能拓宽公司的融资途径。

以蜂巢能源为例,此次IPO拟募资150亿元,拟投资项目包括在常州、湖州、遂宁的动力锂离子电池项目。3个项目建成后形成的生产能力,分别为年产电芯47.41GWh、年产30.24GWh动力电池和年产29GWh能量型动力电池组。

其中,常州、湖州、遂宁三地锂离子电池项目消耗的募资资金尤其多,计划分别消耗45亿元、40亿元和30亿元的募资金额。作为亏损中的企业,蜂巢能源还拟将20亿元募资用于补充流动资金,其他项目均将只投入数亿元募资。

在资本“催肥”下,宁德时代账面不差钱,产能实现了跨越式增长。

今年8月,宁德时代非公开发行新增股份1.22亿股上市交易。这轮非公开发行股票募资额约为197亿元,引发投资者哄抢,共有38家投资者提交认购申请,但最终仅9家配售成功。

公开资料显示,宁德时代在2018年锂离子电池产能约为31.5GWh,2020年为69.10GWh,2021年达70.39GWh。其规划在2025年之前,电池产能预计达到670GWh以上。

而据平安证券研报等测算,宁德时代到2025年底产能规划将达到790GWh以上。这样的扩产规模需要庞大的资金投入,据宁德时代相关披露,每GWh产能实际投资需3亿~5亿元。

“动力电池是资本、技术都非常密集的行业,只有快速提升规模效应,才能大幅降低成本,在市场上获得一席之地。否则,会被淘汰出这个行业,只能转型做非汽车领域的低端电池业务。”采访中,一位业内人士介绍。

02.

博弈加剧

一面疯狂融资、加速IPO,一面跑马圈地、争夺客户——动力电池行业格局正加速重构。

虽然宁德时代一直稳居行业头把交椅,但随着行业竞争加剧,今年前10个月,宁德时代装机量份额下降到47.62%。紧随其后的比亚迪,其装机量增幅较大,市占率上升至22.66%。中创新航装机量市占率上升至6.86%。

整体来看,中国动力电池行业市占率前十的公司,在行业内的地位保持相对稳定,但随着多方资本涌入,行业博弈再次加剧。

比如“黑马”中创新航,其前身是成立于2007年的中航锂电,比“宁王”(宁德时代)还要早4年。尽管装机量排名落后于宁德时代和比亚迪,但在2019-2021年,中创新航的销量复合年增长率领先前二者。其年均高达139.7%增长率,远高于国内其它前十大动力电池企业。

在争夺市场份额方面,第二梯队如中创新航、国轩高科、蜂巢能源等,都在虎口夺食,加速追赶。

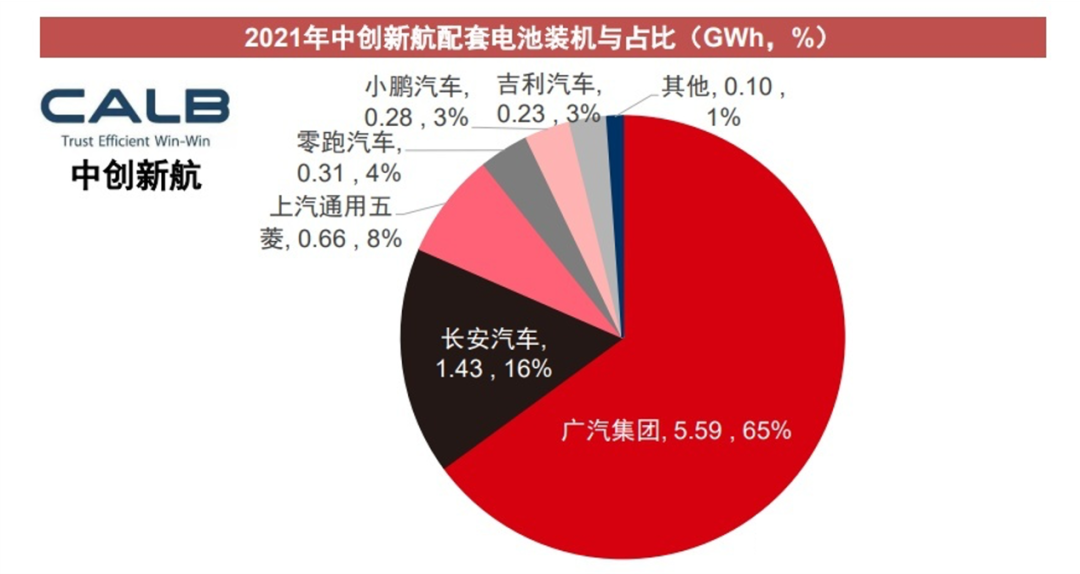

2020年,中创新航超过宁德时代,成为广汽集团第一大动力电池供应商。要知道,广汽集团一直同时是宁德时代和中创新航的客户,但宁德时代近年来产能受限,让中创新航抓住了机会。

2021年,中创新航更进一步,将手伸向了宁德时代的第三大客户——小鹏汽车,并在今年第一季度以48.9%的渗透率,取代宁德时代,成为小鹏汽车的主供。

种种动向表明,动力电池行业竞争正走向白热化。

比如,蜂巢能源近年来凭借技术和性价比优势,一直在开拓客户。除长城汽车外,它还跟吉利汽车、零跑汽车、东风汽车、岚图汽车、小鹏汽车、理想汽车、光束汽车、赛力斯汽车、合众新能源汽车等众多整车企业达成合作关系。

与此同时,车企和动力电池企业之间的交集也日益密切。

今年2月,蔚来、小鹏、理想,上汽、广汽、东风等19家公司向欣旺达电池增资24.3亿元。大众汽车集团入股国轩高科,成为其控股股东,去年国轩高科宣布和大众汽车联合开发三元标准电芯。此外,还有戴姆勒入股孚能科技。

除了通过资本方式入股动力电池企业,整车厂亦有自建电池厂的动力和野心。

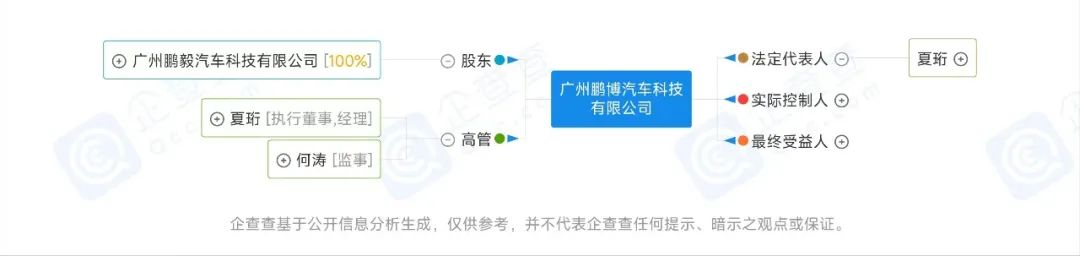

今年11月16日,广州鹏博汽车科技有限公司成立,注册资本50亿元。经营范围包括电池制造、电池零配件生产以及电机制造等项目。

鹏博汽车科技由鹏毅汽车科技100%持股,后者在上个月刚刚成立,是小鹏汽车的全资子公司。这说明小鹏汽车正在积极推进电池制造业务。

在造车新势力中,蔚来第一个下场造电池,近期再次投入20亿元成立电池新公司,李斌亲任董事长。此前,他在接受采访时说:“汽车厂商做电池是正确的战略。”

可以预见,整车厂入局动力电池制造行业,小鹏汽车不会是最后一家。

“随着新能源汽车渗透率提升,对动力电池的需求持续新增,对产量也提出一定要求。为保障车型如期交付,防止动力电池供应商出现一家独大形成垄断,车企都在寻求第二家、第三家动力电池供应商。”汽车行业分析师任万付曾表示。

03.

狂欢下的隐忧

资本涌入、机构热捧,未来10年里,动力电池都将是热门赛道。

但是,任何事情都有正反两面。资本大量涌入,难免会导致投资过热。

其实,这个行业一直在优胜劣汰。据相关机构统计,2021年,我国新能源汽车市场共有58家动力电池企业装车配套,较上年同期减少13家。

而股价持续下挫、亏损、盈利不足、产能过剩等风险,时时在酝酿之中。

据行业预测,今年,我国动力电池出货量将达到490GWh,增长117%。从实际来看,1-10月,动力电池累计产量达到425.9GWh,增长166.5%。而截至今年9月,全国动力及储能电池基地产能规划超过5000GWh(其中动力电池超4800GWh)。

投资规模也令人瞠目结舌。据不完全统计,2022年内,动力电池领域至少公布了75个投资计划,总投资金额超过万亿元,其中有近半项目投资规模在100亿元以上。

多家机构预计,产能过剩是大概率。

相比一级市场的风光,在二级市场,动力电池企业遭遇无情的打击。

10月6日,中创新航上市就破发,当天收报38港元/股,跌至38~51港元的招股价下限。截至11月24日,中创新航股价继续下跌,报收18.10港元/股,相比发行价,股价已腰斩,总市值缩水近300亿元。

其它上市公司也好不到哪里去。今年以来,宁德时代、国轩高科、亿纬锂能股价均下跌超30%,孚能科技下跌超24%,均不再是资本市场的宠儿。

即便作为全球前十、收入连年增长的动力电池企业,也很少有盈利的。

当前,电池原材料价格仍在上涨,这使动力电池企业日益承压。尤其对于蜂巢能源等二线动力电池企业来说,它们要扩产,还要面临成本上涨、利润下降的风险。

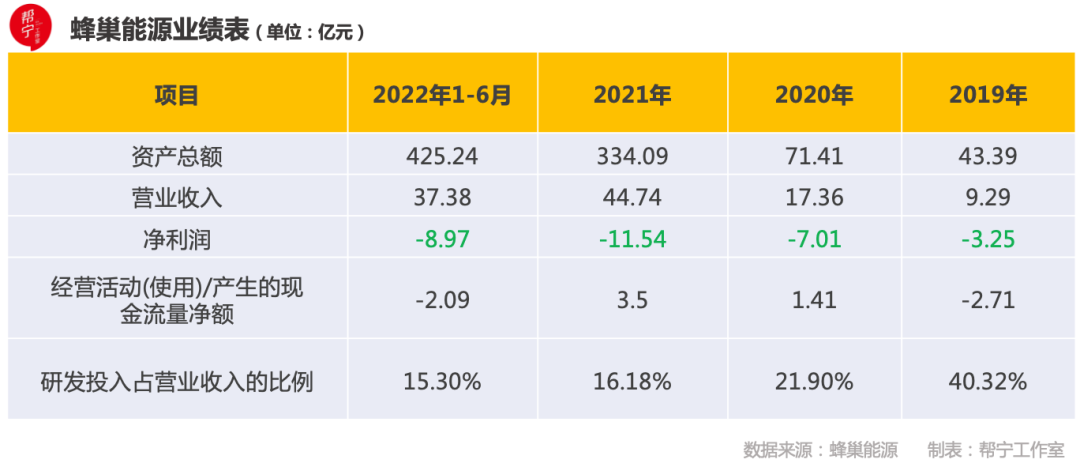

招股书显示,2019-2021年,蜂巢能源归母净利润分别为-3.25亿元、-7.01亿元、-11.54亿元。2022年上半年,归母净利润为-8.97亿元,3年半来累计亏掉30.78亿元。

与蜂巢能源相同,2019-2021年,中创新航的净利润分别为-1.56亿元、-1832.8万元和1.12亿元,同期公司分别收到政府补助及补贴3.09亿元、1.35亿元和3.65亿元。这意味着,3年来,中创新航能扭亏为盈,其实主要靠政府补贴。

在招股说明书中,蜂巢能源坦言,行业竞争加剧,发行人与行业领先企业相比,在业务规模、盈利能力等方面存在较大差距的风险,同时面临原材料价格波动风险、新产品技术替代的风险,以及业务扩张导致的管理风险等。

总体而言,在电驱化浪潮下,宁德时代、蜂巢能源、中创新航等一个个电池独角兽,被资本助推站上新能源赛道C位。

那里一直在上演没有硝烟的战争。IPO并不是终点,而是一个更为艰难的起点。

竞争,永远在路上。

原文标题 : 动力电池博弈IPO