当下中日韩欧美等国都在促进能源转型加速、电动车相关供应链格局重塑,这些都将对全球动力电池市场的格局产生冲击,而新的变局也将随之而来。

“过去几个月里,虽然比亚迪销量一飞冲天,但是在9月的全球动力电池TOP10排名上,LG新能源竟然反超比亚迪,重新夺回榜单第二名。而比亚迪市占率下降0.9个百分点,跌落至第三。”

从简单的一段话里就可以看出,如今在全球动力电池方面的竞争那是相当激烈。

再来举几个例子:美国计划到2030年实现固态电池和锂金属电池规模化量产;日本计划到2030年实现全固态电池量产;韩国将在2023年至2028年投入3066亿韩元,争取提前实现固态电池、锂硫电池、锂金属电池商业化应用;欧盟已批准向参与电池项目的7个成员国提供32亿欧元援助,以支持电池技术研究和项目创新。

虽然这些国家一定程度上很难撼动国内电池企业的地位,但相比在应用技术上的创新,欧美基础研究能力强,汽车工业和化学工业发达,出现颠覆性创新技术并非没有可能。

国内动力电池产业的逆袭

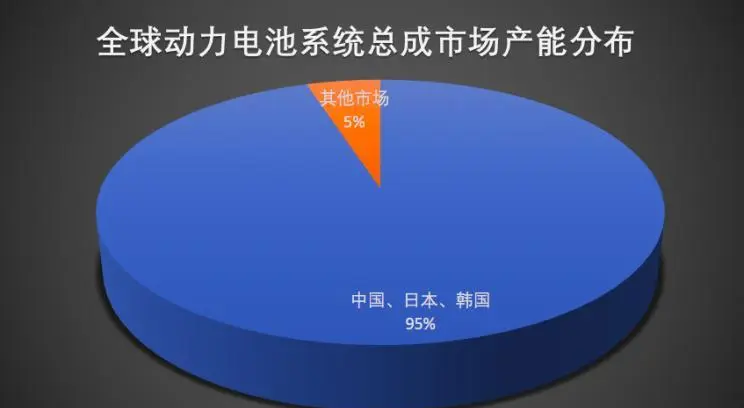

十余年前,日本在松下、三洋和索尼组成的“三巨头”带领之下,锂电池占到世界近9成的份额,一度形成垄断的局面。十余年后,中国动力电池在全球的市场占有率已接近三分之二。

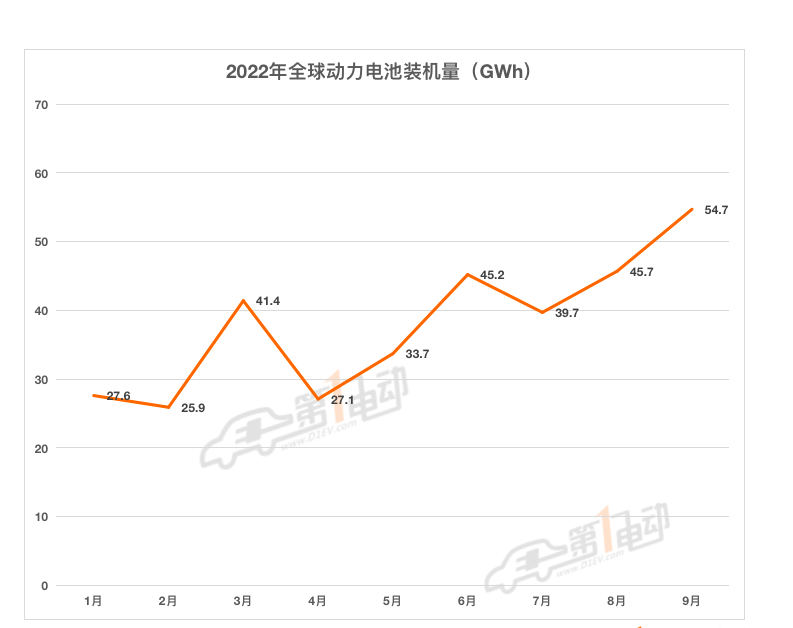

根据韩国市场研究机构SNE Research数据显示,9月全球动力电池装机量54.7GWh,环比上涨19.7%,同比增长超1.6倍。全球动力电池装机量TOP10中仍有6家中国企业,市场占有率达59.4%,占据全球动力电池市场半壁江山。

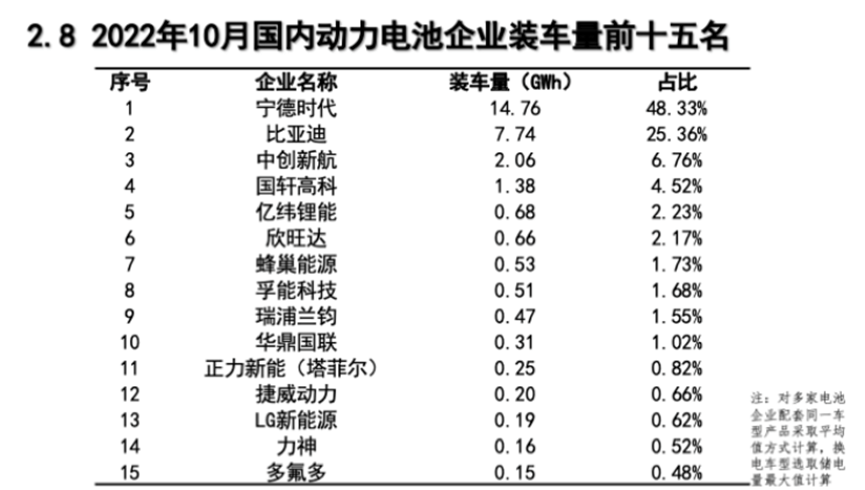

市占率方面,与去年同期相比,宁德时代市占率增长最大达3.7个百分点,比亚迪增长2.8个百分点,欣旺达增长1.1个百分点。松下市占率下降5.6个百分点,LG新能源下降2个百分点,SK On下降1.2个百分点。

可以说宁德时代一家独大,甚至独占据32.1%的全球份额,意味着,“全球每3辆电动车,就有1辆搭载宁德时代电池”。而与第二名LG新能源市占率的差距拉开了近12个百分点。同时,包括比亚迪、中创新航、孚能科技、蜂巢能源等中国市场占有率均有提升,全球份额扩容。

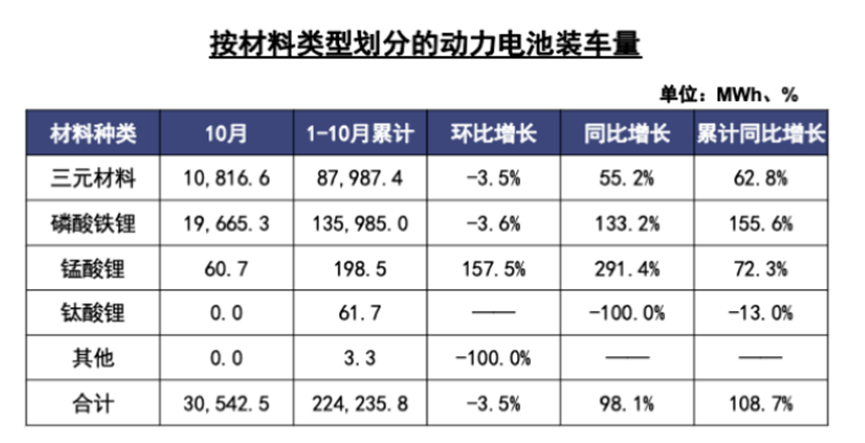

当然,宁德时代与比亚迪电池规模增长的主要原因也在于国内新能源汽车市场的持续向好。今年1-10月,我国新能源汽车产销分别达到548.5万辆和528万辆,同比均增长1.1倍,市场占有率达到24%。

除此之外,中创新航、国轩高科、亿纬锂能、欣旺达以及蜂巢能源也在向头部企业发出“战书”。

据媒体报道,目前,中创新航与国轩高科在产品稳定性以及大规模制造能力方面略胜一筹,月装机量稳定超过1GWh(对应1万辆电动车),也就是说可以支持大多数爆款车型的动力电池供应。

中创新航的主要客户是广汽埃安和小鹏,且是埃安的一供,并且有消息称其与蔚来也将有进一步合作。而国轩高科的客户目前主要是上汽五菱和印度塔塔汽车。在去年11月,大众以87亿元获得国轩 26%的股份,国轩计划在明年下半年开始供应大众。

欣旺达以及亿纬锂能则是依赖新的产品方案,保持了较快的市场增速。

其中,欣旺达在今年先于宁德时代推出4C快充电池,目前已经供应小鹏G9。值得一提的是,欣旺达今年1-9月装机量同比增长921%,是全球增速最快的动力电池厂商。亿纬锂能则是致力于量产46系大圆柱电池,也就是特斯拉主推的4680电池和宝马主推的4695电池,其市值近1700亿元人民币,在二线电池公司中名列榜首。

虽说把宁德时代挤下神坛从目前来看还并不容易,但这些二线电池公司已经对宁德时代的地位开始虎视眈眈。

中创新航董事长刘静瑜就曾透露,中创的远期目标是成为全球前三;亿纬锂能董事长刘金成则表示,亿纬的目标是2023年在中国市占率达到10%。而蜂巢的目标更是定在了2025年占全球动力电池市场25%的份额。

对手们的反击

随着我国动力电池行业的崛起和市场份额扩大,原本占有市场主导地位的韩系三大企业三星、 LG、 松下的全球份额开始锐减。

1-9月,全球动力电池装机量中,这三大企业的市场占有率从32.5%下降至25.2%,同比下降7.3%。

图片来源:第一电动

但曾经风光一时的日韩企业绝不会就轻易放弃这块蛋糕。

以LG新能源为例,凭借LG化学二十几年的积累发展,已经在韩国梧仓、中国南京、美国俄亥俄、密歇根以及波兰的弗罗茨瓦夫等地建设有生产基地,并且与多家头部车企进行了深度的合作,前段时间有消息报道其正在与丰田进行商谈关于在美国建厂合作,目前LG新能源已同大众、雷诺日产、现代汽车及起亚、斯特兰蒂斯、通用、福特、宝马和本田签约,拥有了庞大的客户群体,并且势头凶猛想要重拾昔日荣光。

也正是得益于友商们包括特斯拉Model 3/Y、大众ID.4和福特Mustang Mach-E的强劲销量,LG新能源成功反超比亚迪,重新夺回装机量榜单的第二名。SK-On保持现代 Ioniq 5和起亚EV6的稳定销售,并随着新推出的Ioniq 6进一步扩大增长。三星SDI的稳定销量受到奥迪E-Tron、宝马 iX、宝马 i4 和菲亚特 500的推动。

显而易见,韩系三大公司的增长主要是由搭载各公司电池的车型销量带动的。

除此之外,SNE Research还表示,韩系电池制造商正在响应美国制定的《降低通胀法案》(IRA),通过在北美和欧洲进行大量投资并实现供需多元化来保护自己的产业。在IRA的细节确定后,关注包括韩国在内的电池制造商的电池供需预测策略。

相比之下,包括松下在内的大多数日本公司的增长率低于市场平均水平,并继续下滑。1-9月,松下动力电池全球装车量达27.8GWh,同比增长4.5%,市占率达8.1%。

值得一提的是,松下把更多的希望寄托在了美国市场上。

据悉,松下能源将于2022年11月开始在堪萨斯州建设新电池工厂,新工厂将是松下在美国第二座电动汽车电池工厂。该工厂最初将扩大松下2170 EV电池的现有产量,目标在是2025年3月底开始大规模生产,初始产能预计为30GWh。同时,该工厂有望超过特斯拉位于内华达州的电池工厂,成为美国最大的电动汽车电池制造厂。

目前,松下的产能主要来自美国工厂、日本工厂与中国工厂。在美国的是松下与特斯拉合资的工厂,当前产能估计为39GWh;在日本的工厂产能为10GWh;在中国大连的工厂当前产能为5GWh,计划至2023年扩产至20GWh。

松下能源首席执行官Kazuo Tadanobu在松下控股2022投资者日上表示,“北美市场是我们的重点市场,我们已经收到了多家客户的具体需求。”

除了日韩企业之外,就连美国政府也在时刻准备着。

日前,美国能源部宣布,将从去年通过的《两党基础设施法案》中获取28亿美元赠款,提供给12个州的20家生产制造企业,以支持本土电池供应链。此次电池投资项目将涉及锂、石墨、镍、六氟磷酸锂、粘结剂、氧化硅、磷酸铁锂等多个品类。

此次的电池投资项目,也可以理解为美国重塑电池相关供应链格局的“首战”。

可以说,从全球角度而言,当下中日韩欧美等国都在促进能源转型加速、电动车相关供应链格局重塑,这些都将对全球动力电池市场的格局产生冲击,而新的变局也将随之而来。但是对于国内动力电池企业来说,仍需要找到适合自己的营销模式,发挥成本优势以及供应链稳定性,积极布局全球市场。

-END-

原文标题 : 比亚迪装机量不敌LG,“中韩日”格局悄然生变