“受益分支一:国内锂矿自给率高的企业;受益分支二:具有替代属性的行业,比如钠电池。”

作者:Eric

编辑:tuya

出品:财经涂鸦(ID:caijingtuya)

据公司情报专家《财经涂鸦》消息,当地时间11月2日,加拿大工业部以所谓国家安全为由,要求三家中国公司剥离其在加拿大关键矿产公司的投资。

这三家公司分别是:中矿资源(002738.SZ)旗下中矿(香港)稀有金属资源有限公司、盛新锂能(002240.SZ)香港孙公司盛泽锂业国际有限公司、以及藏格矿业(000408.SZ)旗下子公司Zangge Mining Investment (Chengdu) Co Ltd。

受此突发消息影响,早盘三家公司股价均大幅低开,其中,中矿资源一度跌停。截至收盘,中矿资源报收86.74元,股价下跌7.82%,换手率达到11.23%,市值仅397.2亿元。

另外两家股价逐步回升,盛新锂能股价报收45.65元,当日上涨0.66%,市值达395.0亿元;藏格矿业股价报收28.96元,当日上涨1.08%,市值达457.7亿元.

来源:同花顺

其实早在上周,加拿大政府就曾出台新规,要对外国国有企业在加拿大关键矿产企业的投资,进行严格审查。

国外锂矿资源日益紧张下,国内锂盐生产企业将面临怎样的困境?钠离子电池是否存在机遇?

三家企业紧急回应:风险可控!

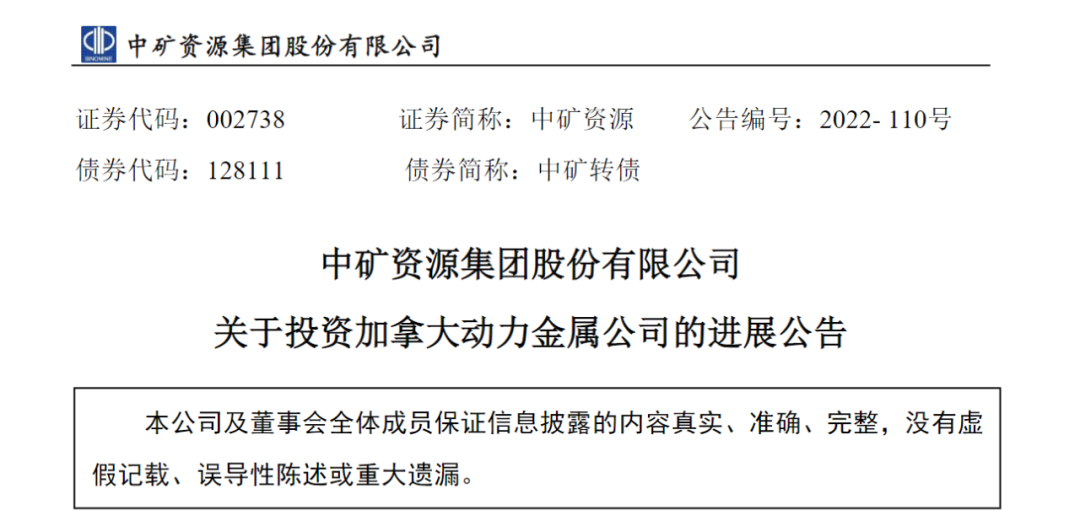

11月3日午间,中矿资源火速发布公告,对于这一消息进行了回应。

来源:公司公告

中矿资源表示,该事项仅对与PWM的交易产生影响,对于Tanco的经营不会产生影响。中矿资源的全资子公司香港中矿稀有以自有资金150万加元(约800万人民币)认购加拿大上市公司PWM(动力金属公司)增发的750万股股票。香港中矿稀有与PWM签署Case湖项目的全部锂、铯、钽产品的包销协议。

加拿大工业部要求,中矿资源在90日内出售其持有的PWM股票,并终止与PWM签署的《包销协议》,以及要求其提名任命董事辞职。

中矿资源表示,动力金属公司的矿权尚处于初级勘探阶段,合同终止以及出售股票不会对公司业绩产生重大影响。而中矿资源在加拿大投资的Tanco已经履行了加拿大国家安全审查程序,目前看没有追溯,不会对公司业绩产生影响。

据悉,2023年、2024年,预计Tanco将分别出货2.5万吨、6万吨的LCE自给矿。11月3日晚间,藏格矿业公告称,公司投资与超级锂业公司合作的矿权开发尚处于前期尽职调查及勘探阶段,藏格矿业投资后期若出售所持有的超级锂业公司的股份不会对公司2022年以及未来的业绩产生重大影响。

藏格矿业是在今年4月22日完成对加拿大超锂资源公司414 万加元股权认购款的支付,通过认购这家公司定向增发股份,取得了阿根廷Laguna Verde盐湖锂项目的开发运营权。

在互动平台上,藏格矿业也对投资者进一步强调,除了414万加元(约2200万人民币)认购超级锂业公司股份之外,没有其他资金投入,表示风险可控。而盛新锂能的情况与藏格矿业相似。今年1月,盛新锂业通过孙公司盛泽锂业认购智利锂业(加拿大上市公司,证券代码:LITH)非公开发行的股份428.57万股,认购价格为0.7加元/股,约300万加元(约1592万人民币)。

盛新锂能则对相关媒体表示,智利锂业持有位于阿根廷的锂矿项目,目前正处于勘探阶段,最坏的打算,公司可以撤回投资,直接对项目投资。三家公司都需要将股权转让出去,以极端情况计算,中矿资源损失约800万元,盛新锂能损失约1592万元,藏格矿业损失约2200万元。

国内锂矿资源迎来估值重塑

但是为何,与损失上千万的两家公司相比,潜在损失最少的中矿资源股价反而跌的最多,盛新锂能与藏格矿业的股价甚至尾盘实现收红。

原因可能在于,公司的自给锂矿是否在国内。藏格矿业的锂矿资源来源于青藏高原,专注盐湖资源开发,拥有的国内盐湖资源面积达2124.35平方公里。

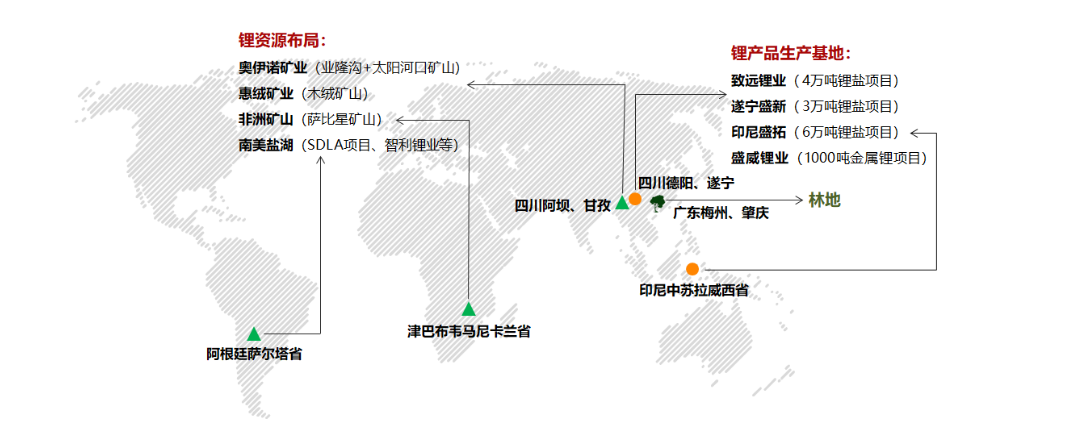

而盛新锂能国内的锂矿资源主要在四川,旗下奥伊诺矿业在川西地区的金川县拥有采矿权,其中业隆沟锂辉石矿已探明Li2O资源量11.15万吨;并参股了惠绒矿业,目前拥有1项探矿权,截止2020年12月底已探明Li2O资源量64.29万吨。

图片来源:盛新锂能2022半年报

与前两家公司不同的是,中矿资源旗下的两大矿山均在国外。一座是津巴布韦的Bikita矿山现有70万吨/年选矿能力。另一座就是加拿大的Tanco矿山,现有12万吨/年选矿能力。

同样的消息影响下,市场走势却截然相反。由此可见,加拿大此举加剧了国内锂矿资源的估值重塑。再看锂矿板块,3日早盘,锂矿指数一度大涨,在四川省拥有原矿产能45万吨的融捷股份(002192.SZ)一度涨停,收盘涨幅7%;以及在四川省拥有原矿产能15万吨的川能动力(000155.SZ)、拥有狮子岭锂矿年产4万吨的江特电机(002176.SZ)等均大幅拉升。

还有观点认为,此次事件将会进一步维持锂矿高价运行。

天风证券认为,此次加拿大严控中国企业拿锂矿事件是大利多。由于矿业开发独特的资本开支节奏,大部分企业需在锂矿投产前投资数亿美金的前期资本开支,而为了获取前期数轮融资,大部分海外项目PPT中的产能均存在虚标。

天风证券进一步强调,失去了中资企业对新能源追求的热钱投资,和中国对锂矿冶炼端垄断性的技术支持,全球2024-2025年的锂矿供给难以保障,坚定看好锂价持续性。

利好于全产业链自主可控的钠电?

虽然此次事件进一步提高国内锂矿自给率,加大力度开发国内锂资源,强化锂矿资源的自主可控,但是我国锂资源并不丰富,对外依赖度达到70%以上。

也就是说,往后我国锂矿企业海外拿矿将变得更加困难,叠加锂电池价格高企,企业会寻求其他更合适的电池材料。

而钠电池就是锂电池的平替。

作为元素周期表中同一主族元素,钠元素与锂元素化学性质相近,其虽不如锂离子电势高、比容量高,但胜在自然界储量高,原料充足,被市场视为当下锂电池的最优替代方案之一。

并且,在锂离子电池因为需求暴涨、供应短缺,其原材料之一的碳酸锂价格一度飙升超过10倍,加剧了电池价格走高。在这样的背景下,平替钠离子电池走到台前。

据中科海钠披露,钠资源价格与锂资源价格就已经差距悬殊。综合各项材料成本测算,相比锂离子电池,钠离子电池材料成本要降低30-40%。目前国内多家企业纷纷布局钠离子电池,2023年或将成为产业化元年。10月21日,宁德时代(300750.SZ)在一场电话会议上表示,公司钠离子电池产业化进展顺利,供应链布局上需要一些时间,已与部分乘用车客户协商,明年将会正式量产。

10月12日,多氟多(002407.SZ)在互动平台上表示,公司钠离子电池已有小批量成品下线。

9月30日,华阳股份(600438.SZ)也曾公告称,旗下孙公司投建的钠离子电芯生产线设备安装调试已经完成。

原文标题 : 剥离在加锂矿资产,三家上市公司紧急回应:风险可控!锂矿企业估值或将迎来分化