即使特斯拉和比亚迪都双双否认了韩媒的报道,但所谓无风不起浪,消息可能并非空穴来风。

3月13日消息,据韩国经济日报报道,特斯拉叫停了和比亚迪在电池上的合作。虽然很快这则消息就被特斯拉和比亚迪否认,特斯拉CEO马斯克甚至也在Twitter上回应了此事,表示那篇报道是错误的,特斯拉和比亚迪之间的关系是积极的。

从双方的回应来看,特斯拉和比亚迪之间依然保持着良好的合作关系,不过一直以来双方都没有直接公开披露任何交易,这也是外界对其合作存疑,令人浮想联翩的原因。

竞争日趋激烈

为什么韩媒要“造谣”?

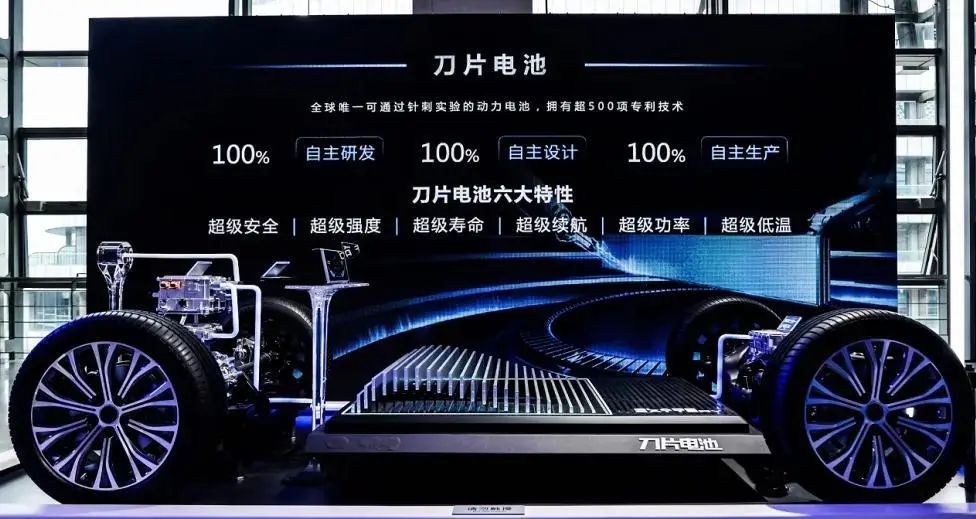

这篇报道表示合作停止的原因有三个可能:考虑到刀片电池安全问题、比亚迪与特斯拉竞争关系以及美国对电动车相关补贴等因素,所以特斯拉与比亚迪供应到期后,未再要求继续供货。

首先我们来看看韩媒所说的刀片电池安全问题是否存在?

目前比亚迪在欧洲等海外深受市场欢迎,最近当地主流电视台DW、德国知名汽车媒体AutoMotorundSport等对比亚迪Atto3(元PLUS)的产品测试传播就收获了一致好评。与此同时,视频中还特别对比亚迪的刀片电池进行了讲解,针刺试验、碾压试验等一一通过,强调比亚迪刀片电池的安全优势。

据比亚迪专业人士介绍,刀片电池内部上盖采用“蜂窝”结构,在材料重量相等的情况下,蜂窝结构可以实现更高的刚度和强度。而刀片电池层层叠加,又运用了“筷子”原理,使得整个电池模组,具有极高的防撞击和碾压性能。

从去年比亚迪同比增长幅度分别达到151.7%和152.5%的数据来看,市场对于比亚迪电池的“安全性”还是十分认可的。

如果真如韩媒所言“合作暂停”,那因为电池安全性产生影响可能性其实并不大,反而伴随着销量优势越发明显,比亚迪和特斯拉之间的竞争的确日趋激烈。

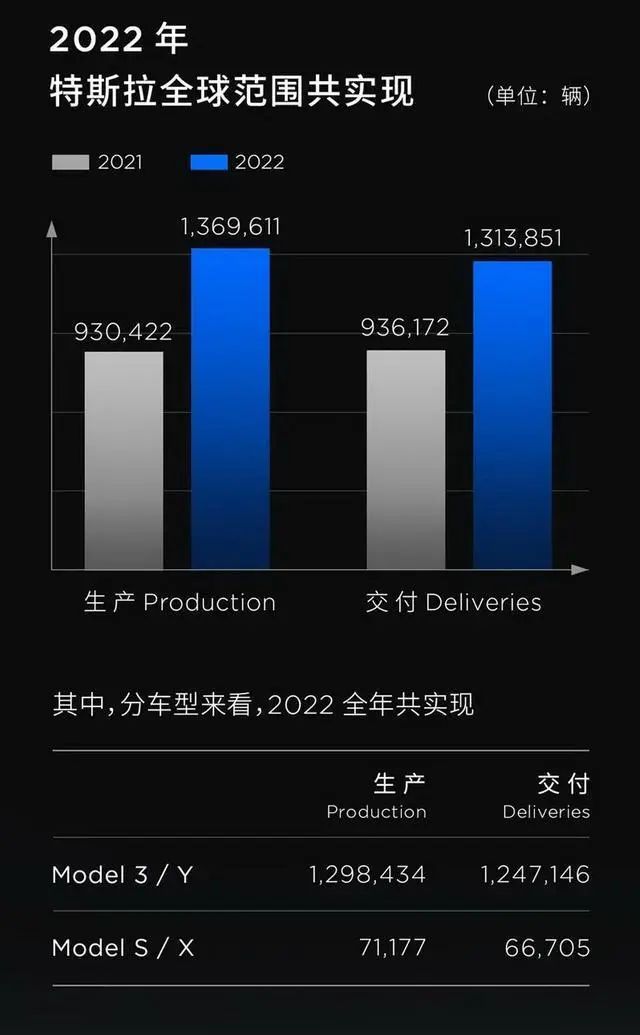

据乘联会数据,在中国市场2022年新能源狭义乘用车厂商零售排名中,比亚迪以180万辆排名第一,但这个数据包含了比亚迪的插混式汽车。单就纯电车而言,特斯拉去年在全球以131万辆的销量远超比亚迪的91万辆。

当然特斯拉也遇到了不少问题,从其产品布局不难看出,特斯拉一直追求“少而精”的产品路线,且已经三年没有发布新车,主力车型Model 3量产已进入第七个年头,Modle Y自2020年开启交付也已量产三年,所以Modle 3/ Y也陷入了增长疲软的状态。

特别是在竞品增多,产品优势差变小的情况下,特斯拉的销量增速不免受到影响。财报数据显示,特斯拉2022年全年交付量同比增长了40%,而前年这一数值为87.2%。

另一方面比亚迪的供应链优势也是实现赶超的原因,一位业内专家分析称,“去年的疫情对供应链的影响进一步放大了比亚迪的优势,面对‘缺芯贵电’的情形,比亚迪具备供应链垂直整合能力,被破坏的风险性较小,而其它车企更容易由于供应链受到冲击导致停工停产。”

据媒体统计,以汽车业务为起点,比亚迪供应链配套的子公司已覆盖上中游,包括比亚迪半导体、比亚迪电、弗迪科技、弗迪电池、弗迪精工、弗迪动力、弗迪视觉/比亚迪照明等,涵盖了汽车相关的智能化零部件领域。

尽管特斯拉具备强大的供应链议价能力,但其对供应链的依赖高于比亚迪。

不过,从全球布局来看,二者之间的比拼不只是在销量层面,还有利润率方面。最新财报显示,特斯拉在美国、中国以及其他市场分别实现了405.53亿美元、181.45亿美元、227.64 亿美元的营收,占比分别达到49.78%、22.27%、27.75%。

即使是频频推出优惠政策,追求“以价换量”的去年第四季度,特斯拉的净利润还高达37亿美元,汽车毛利率达到25.9%,单车利润接近9100美元(约合6.1万元人民币)。

反观比亚迪,其去年归属于上市公司股东的净利润为160亿-170亿元,按照全年销量粗略计算,单车净利润大概在8888-9444元之间,远低于特斯拉。

事实上,特斯拉的汽车毛利率一直处在行业领先水平,甚至一度高达32.9%。作为对比,造车新势力蔚小理汽车毛利率仅有12.0%、11.6%、16.4%。尽管比亚迪的汽车毛利率追赶特斯拉还有较大差距,但相比2021年仅有800多元的单车利润已提升了近十倍。

是对手也是朋友

特斯拉与比亚迪的合作关系也促使比亚迪的全球动力电池装机量大幅上涨。据报道,特斯拉去年二季度开始采用比亚迪的刀片电池,采购量为10GWh,搭载的首款车型为Model Y。10GWh的采购量并不是小数目,特斯拉中国2021年的电池装机量为19.98GWh。这一年特斯拉在中国的销量约为32万辆。

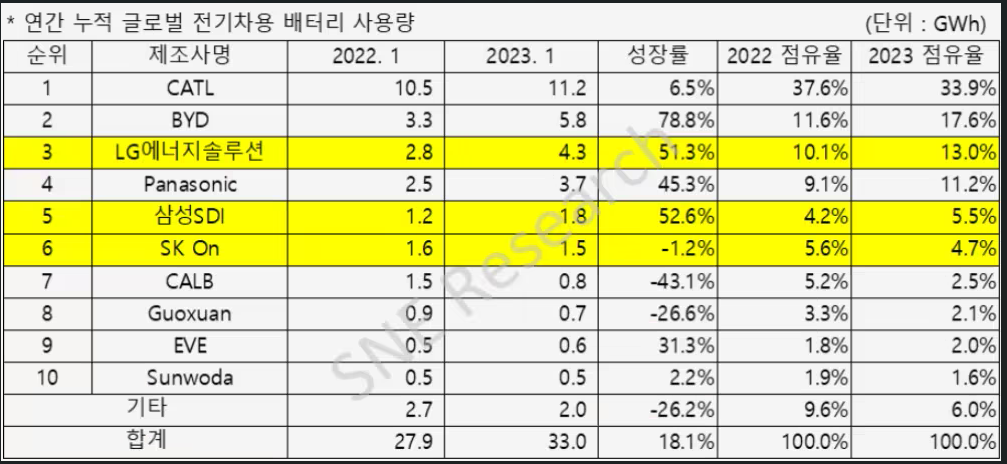

在韩国市场研究机构SNE research近日发布的2023年1月的全球动力电池装车数据显示,比亚迪电池装车量排名第二位,1月电池装车量达到了5.8GWh,同比大幅增长78.8%,增长幅度在前十位中排在第一。同时,市场份额也从去年同期的11.6%增长6%至17.6%,与宁德时代进一步缩小差距。

但如果真如韩媒报道所言,特斯拉停用比亚迪电池,反之特斯拉将增大LG新能源电池的使用份额。目前,特斯拉在欧洲使用LG新能源和宁德时代的电池,在北美使用松下的产品,中国市场主要为宁德时代和LG新能源。

值得注意的是,在今年一月,LG新能源以4.3GWh装车量排名第三,同比增长51.3%,市场份额增加2.9%至13%。

从SNE research分析来看,日韩厂商的1月的业绩增长主要源自欧美、日韩车企的强劲销售。例如,LG新能源1月业绩增长主要得益于特斯拉Model 3/Y、福特野马Mach-E、雪佛兰Bolt EUV和保时捷Taycan EV的强劲销售。

的确,LG新能源也在大力争夺特斯拉这个“香饽饽”。

在去年二季度的电话会议上表示,除了波兰工厂,其还将在欧洲建立圆柱电池生产基地,为特斯拉供应电池。LG新能源目前正在研究基于LFP的储能系统,已进入开发的最后阶段,这种电池符合特斯拉研发的新一代低成本电动车的需求。

最后一点则是韩媒所说美国对电动车相关补贴问题。

根据美国《通胀削减法案》(IRA)的规定,只有当电池中一定比例的关键矿物质是在美国或与美国有自由贸易协定的国家开采或加工,或者在北美回收时,汽车才能获得数千美元的补贴,这部法律甚至在近几个月影响了跨大西洋关系。

但对于像LG新能源这样的韩国电池制造商是极为有利的。

LG新能源不仅与日本本田在俄亥俄州合资44亿美元建设的电池工厂外,该公司还与通用汽车和Stellantis集团建立了合资企业,分别在美国和加拿大生产电池。

在韩媒看来,LG新能源正在尽快抢占更大的市场份额,以成为美国主要电动车厂商的唯一电池供应商。

宁德时代目前占据了37%的全球市场份额,然而它在美国的业务极少。所以宁德时代也对美国市场发起了攻势。该公司于今年2月与福特达成协议,用于后者在密歇根州建造的投资35亿美元的工厂。然而,这项协议还需得到美国国会的批准(目前的情况下,通过的可能性非常不乐观)。

瑞银首席分析师蒂姆·布什表示,2026年,韩国电池制造商在美国运营的工厂每年的产能将至少达到200吉瓦时。这将意味着,仅先进制造业生产抵免一项,LG新能源每年就可获得高达80亿美元以上的补贴,而且很可能会随着产能的扩大而增加。

此外,对于中国零部件的限制意味着,韩国唯一真正的竞争对手将很快被美国市场排除。而特斯拉也极有可能因此更倾向于选择对其更为有利的韩国电池制造商。

不过即使特斯拉和比亚迪都双双否认了韩媒的报道,但所谓无风不起浪,消息可能并非空穴来风。另外也可以看出,对于股市的号召力方面,特斯拉远胜过比亚迪。受到种种不利影响,3月14日,比亚迪A股股价一度跌超3%,午后曾一度翻红,但是尾盘微跌,报239.98元/股,总市值约6986亿元。

-END-

原文标题 : 韩媒为什么“造谣”特斯拉和比亚迪?