撰文 | Sueyl;编辑 | 郭郭

→这是《环球零碳》的第559篇原创

新能源汽车正以摧枯拉朽的速度替代燃油汽车。

在全球范围内,这是交通领域脱碳的需要,对中国来说,则有更深的意义,那就是摆脱石油进口的依赖,以及摆脱欧美日对燃油汽车专利的把控,实现换道超车。

在政策加持、企业发力和消费者青睐等多重因素下,中国成为世界上最大的新能源汽车的生产国、消费国,也是世界上规模最大的汽车出口国,而且中国连续八年新能源汽车产销量全世界第一。

2022年,我国新能源汽车全年销售688.7万辆,市场占有率提升至25.6%,全球销量占比超过60%。

新能源汽车的飞速发展,也让动力电池市场实现了“突飞猛进”的增长。

汽车市场研究机构SNE Research公布的2022年全球动力电池出货量数据显示,2022年全球动力电池总装车量为517.9GWh(吉瓦时),其中,中国占全球市场份额的60.4%,较2021年的48.2%大幅上升。

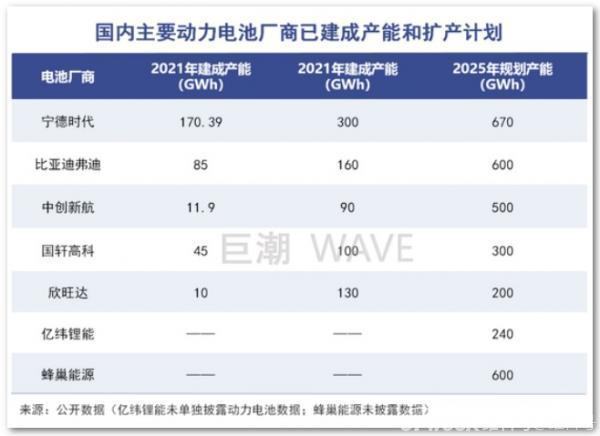

而且,涌现出了一大批知名企业,包括宁德时代、比亚迪、中航锂电、远景动力、国轩高科、欣旺达等。宁德时代甚至以37%的市场份额,成为全球领先的电池厂商,市值突破1万亿。

市场的火热,带动了投资的火爆。据媒体不完全统计,2022年动力电池领域至少公布了75个投资计划,总投资金额超过万亿元。

然而,在东风劲吹的同时,风险也日益逼近。产能过剩的警告之声不断响起,一些迹象也隐隐约约显示,随着产能的大规模扩充,动力电池正在出现新的变局,分化正在出现,动力电池产能过剩隐忧越来越成为真实。

01 过剩的电池产能?

关于动力电池产业过剩的警告,去年开始就不断有专家提醒。

中国科学院院士欧阳明高曾表示,2025年中国电池产能可能达到3000GWh,而出货量则仅为1200GWh,产能过剩明显。

有机构估计,到2025年中国新能源汽车市场需要的动力电池产能大约在1000GWh到1200GWh。而目前包括电池厂、整车厂与其他跨界企业对外公布的产能规划已达4800GWh,是预计需要产能的4倍多。

这是从整体数据来看,对动力电池行业过剩做出的提醒。最近一些企业出现的迹象也似乎在印证这些判断。

3月6日,盖世汽车获悉,有媒体报道称,中创新航订单不足致部分员工离职。

此外,一位接近宁德时代的知情人士告诉媒体,宁德时代的产能利用率也出现了下滑现象。

今年1月11日,针对投资者关于“公司目前产能利用率”的提问,宁德时代回复道,根据2022年半年度报告,公司电池系统产能利用率为81.25%。

当然,2022年产能利用率跟疫情有很大关系,但宁德时代动力电池装机量正在下滑确是事实。数据显示,今年1月,宁德时代动力电池装机量同比下滑12%,且近期宁德时代仍在持续扩张产能,其产能利用率是否会进一步下滑正引起业内猜疑。

有分析人士称,最近宁德时代推出的“锂矿返利”计划,本质是“大额采购+绑定买家”,更类似平台卖场的打折促销。

产能过剩之忧,跟下游需求走低趋势也密切相关。最近数据显示,动力电池装车量在不断下滑。

据中国汽车动力电池产业创新联盟数据,今年1月,我国动力电池装车量16.1GWh,同比下降0.3%,环比下降55.4%。

国轩高科、亿纬锂能、中创新航、力神、鹏辉能源、蜂巢能源等装车量均环比腰斩。

2022年全年,我国动力电池产量与装车量之间的差额达到251.3GWh,扣除68.1GWh的出口量后,依然有183.2GWh的差额,若这部分电池全部为库存电池产品,那么库存电池就达到了全年电池装车量的62%。

乘联会秘书长崔东树日前在其微信公号发文称,目前动力电池的产量中,装车的比例在不断降低,生产过剩和库存压力较大。而据高工锂电最新数据,2023年1月,国内新能源汽车销量约为29.8万辆,同比下降8%;动力电池装机量约13.59GWh,同比下降6%。

值得注意的是,2月这些数据又开始反弹。新能源汽车2月销量同比增长55.9%,动力电池装车量增长60.4%。

不过业界分析,这种反弹或许跟新能源汽车的价格战有关。年初由特斯拉率先引爆价格战之后,目前已经有包括比亚迪、小鹏、极氪等多家车企加入其中,降价促销似乎成为了2月市场的主旋律。

02 海外优质产能缺少,国内劣质产能挤兑

气候变化的压力,让各国有降低碳排放的诉求,交通领域的电气化转型正在加快。目前全球三大主要汽车市场(中美欧)的电动汽车渗透率都在不断提高。

电动汽车的需求带动动力电池需求,这个势头肯定还会持续一段时间。

业内人士对《环球零碳》表示,目前我国动力电池的所谓产能过剩,更多呈现的是结构性过剩,也就是高端和优质产能不足、低端和劣质产能过剩。一些全球化和低碳化做得比较好的动力电池企业,会获得更多市场份额。

随着欧洲、北美等主要的国家不断强化关键产业的本土供应链建设的必要性,比如欧盟的绿色协议(EU‘s Green Deal)、美国的《通货膨胀削减法案》(IRA)等,都将对绿色技术和投资的激励和融资与法律、监管和政策支持结合起来。这些新情况也促使越来越多的电池厂到海外扩建,实现供应链的本土化。

此外,国际车企都在加速电气化转型,包括戴姆勒、沃尔沃、宝马、通用在内的超14家国际车企先后制定并发布了各自的减碳目标或“碳中和”时间表。此时,电池供应商的低碳化技术解决方案就很重要。

以全球领先的智能电池科技公司远景动力为例,据公开报道统计,截至目前,远景动力已斩获包括宝马、奔驰、日产、本田和雷诺等在内的众多头部车企客户。到2026年,远景动力全球零碳动力电池产能将达到400GWh。

这除了远景动力丰富的国际运营经验外,还跟远景本身的碳中和系统解决能力有关。

远景动力的母公司远景科技集团是一家从新能源发电、储能、动力电池和碳管理都有所布局的公司,尤其是其推出的零碳电池,是远景动力获得国际客户青睐的一大要素。

此外,跟整车企业形成联合关系,也是获得稳定订单的途径。一边是市场需求的扩大,一边是本地化产能要求提高,这就带来了一个相当可观的当地产能缺口。

第三方研究机构预测到2028年为止,北美和欧洲的电池本土化的缺口将超过600GWh。还不能忽略了东南亚、印度、南美、非洲等新兴市场的潜力。专家表示,从短中期来看,至少5年内,市场上缺的不是电池的总供给量,而是本地化、高品质、绿色的动力电池产能。

中国技术经济学会环境技术经济分会理事张继红表示,中国动力电池产业存在结构性紧缺问题。长期以来,中国动力电池产能过剩主要集中于低端产能,高端产能仍处于严重不足的状态之中。

事实上,面对海外优质产能缺少,国内劣质产能挤兑,国内确实会出现产能过剩和内卷的问题。又因为国外的相关法规规定,国内的产能没法去海外市场消纳,加剧了国内产能过剩,除非国产车在国外可以大卖。

因此,未来先进产能仍将在市场上保持强竞争力,而落后的产能则很可能面临着被淘汰、无人问津的局面。这种结构性的过剩将考验厂商的技术水平和成本控制能力。

03 储能才是锂电企业的新出路?

电池的需求主要来自两大领域:新能源车+储能。

近日,咨询机构InfoLink公布2022年全球储能电池出货情况,2022年,全球储能电池出货量总计142.7 GWh,同比2021年大幅增长204.3%。

为了寻找更大市场出路,一些锂电巨头纷纷把眼光投向了储能市场。这主要因为动力电池和储能,在技术和生产设备上,有相通和共享之处。

宁德时代早在2021年陆续和国家能源集团、国家电投、华电集团、三峡集团签署了战略合作协议,加强储能领域的合作。

比亚迪此前储能业务的重心在海外市场,在国内专注于开发储能产品,并不直接参与国内储能业务的投标。近年来,比亚迪也在参与国内储能项目的投标,并获得了多个大单。2月21日,比亚迪中标了中电建阜康储能项目,储能系统建设规模为150MW/600MWh。

现阶段,头部锂电企业的业务重心仍然是动力电池,但随着全国动力电池装机增长放缓,锂电企业纷纷开始将储能视为新的业务增长点。

一些锂电企业开始寻求跟国企央企的合作,扩大储能市场。

阳光电源董事长曹仁贤拜访华电集团,希望双方加强在新能源设备、储能领域的合作;鹏辉能源董事长夏信德拜访三峡资本,寻求储能产业的合作机会;亿纬锂能董事长刘金成拜访国家电投云南国际公司,希望在综合智慧零碳电厂领域加深合作。

尽管各大锂电企业看好储能赛道,但现阶段,电池储能仍然不是一项高回报的业务。宁德时代2022年上半年年报显示,宁德时代的储能系统毛利率只有6.43%。宁德时代在业绩说明会上解释,储能和动力电池业务的商业模式、客户有所不同,储能的价格机制传导较慢,对成本变动敏感,导致上半年毛利率偏低。

(参考文献详见公众号环球零碳)

关于我们:

原文标题 : 动力电池产能过剩真的来了?锂电巨头纷纷转向储能