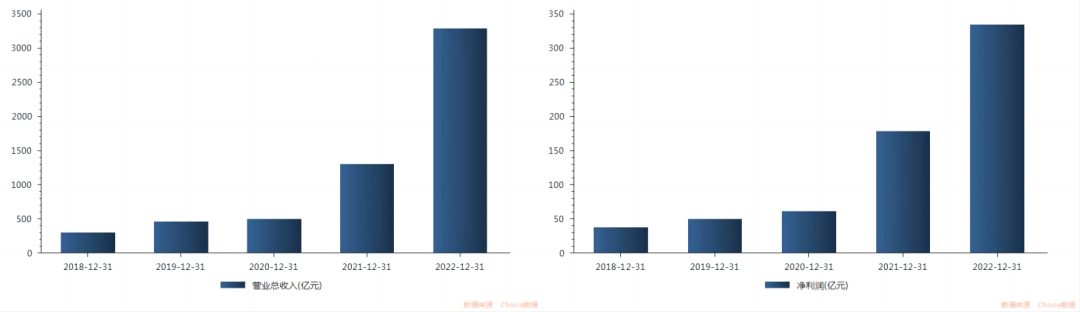

3月9日晚,宁德时代公布了2022年财报。2022 年公司全年营业收入达 3285.9 亿元,同比增长 152%;归属上市公司股东的净利润为 307 亿元,同比增长 93%;22年四季度实现总收入 5182.5 亿元,归母净利润达 131.4 亿元;22年四季度公司综合毛利率22.6%,较 22三季度的 19.3%进一步提升。

四季度毛利源于下游车企利润躺平

2022年,宁德时代的营收为3286亿,比市场预期的3334亿少了很多,主要原因是第四季度的营收比预期的要低,再往里看,主要原因是第四季度的动力电池销量(100 GWh)比预期的要低,很多分析师都认为这个数字超过了105 GWh。

将宁德时代的利润超出预期原因拆解,可以发现利润上升的主要原因是毛利率上升。在此之前,公司对于第三季度毛利率的下滑,给出了一个解释——动力电池成本回溯,按车型来计算,去年二季度整体采用顺价机制,回溯带来的毛利率额外回升,所以三季度的毛利率才是常态。

这两大因素,锂价居高不下,再加上公司此前的解释引导,很可能是目前市场普遍以第三季度作为参考的主要原因。但很显然,四季度并不是这样,四季度的核心利润率较上季度高出4个百分点,甚至高于二季度。

虽然碳酸锂的价格在四季度一度达到了56万/吨的高位,但在价格上涨的同时,碳酸锂涨价的压力也被传导到了汽车厂商身上,而蔚小理等新势力厂商的利润由于内卷竞争并没有将上游涨价进行传导。

数据显示,理想和蔚来的汽车年销量都超过了12万辆,全年收入都超过了450亿元,创下了历史新高。但是,它们的净亏损也分别达到了20亿元和150亿元,同样创下了历史新高。一句话,就算是国内前几位的新势力车企,也没能摆脱“卖一台亏一台”的尴尬境地。在全球范围内,除了毛利接近30%的特斯拉之外,也就只有比亚迪还能赚到钱。

储能业务潜力无穷,但技术模式仍不成熟

未来,宁德集团最具有想象力的是储能业务,在2022年,储能业务占到总业务的13.69%,但基数还很小,2022年宁德时代储能系统在全球的市场份额达到了43.4%,同比增长了5.1个百分点,已经连续两年排在了世界第一的位置。

储能业务分上下半年来看,下半年增速明显强于上半年,走出上半年的低谷后,到下半年宁德时代开始一路狂奔,收入增速从上半年的171%,加速回升到了261%。未来还需要关注储能业务的利润率以及营收增速。

从严格意义上来说,储能业是指储能器系统的集成,开发,建设,投资,运营,管理。在锂电储能的产业链上,要与上游的储能电池不同,储能电池本质上属于锂电行业,而不是储能行业,属于上下游关系。

储能系统集成、开发、建设是一项低毛利业务,材料成本占比较高,而且在锂电储能中,锂电池的定价还会受到动力电池需求的影响。当前,碳酸锂的价格近40万元/吨,大型储能主流型号的280 Ah方型磷酸铁锂电池的电芯价格水平已经超过了0.9元/Wh,这对储能业务的盈利能力造成了很大的影响,这也导致行业内开始寻找钠电池等替代技术路线。

储能项目的投资、运营、管理是资金属性业务,类似于光伏电站,其收益率由宏观属性决定,而不是成本端决定。上游成本过高,自然是限制了投资的积极性,而如今碳酸锂价格的回落或将在今年缓解这个局面。

另外,无论源侧、网侧还是用户侧峰值,新型储能的商业模式都尚未成熟。由于其商业模式的不成熟,导致其盈利能力的不确定性,以及缺乏市场化激励机制,特别是在“新能源+储能”市场空间巨大的情况下,如何实现由强制性向自愿性转变,摆脱对光伏行业的“转移补贴”,是激发市场需求的根本动力。

总之,宁德时代的储能业务要占据营收的主导位置还有很长的路要走。

要毛利还是市占率宁王正作出选择

宁德时代在年初的业绩报告中,已经公布了今年第四季度较高的净利润,有了净利润作为基础,投资者还需关注这超预期的业绩来源于收入还是盈利能力的变化。

宁德时代利用自己在产业链上的地位,将电池原材料涨价的压力,转嫁到了上下游,在大部分纯电主机厂都在赔钱的情况下,宁德时代的利润稳稳坐在钓鱼台上,甚至还有所增长。

但问题是,这点利润能不能满足市场的预期?宁王抛出的“锂矿返利”,一方面是为了压低锂矿的价格,另一方面也是为了提高产量,让竞争变成了市场份额的争夺战。而且,今年的第一个年头,补贴取消,需求减弱,供给增加,特斯拉的降价并没有给市场带来太大的增量,反而极大地压缩了国内车企的销量,导致燃油车降价的幅度更大。

在总需求疲软的情况下,锂矿价格的迅速下跌,或许能缓解价格上涨带来的压力,但在供给过剩和需求疲软的双重压力下,就算宁德时代最终获胜,也很有可能会在激烈的竞争中失去利润。

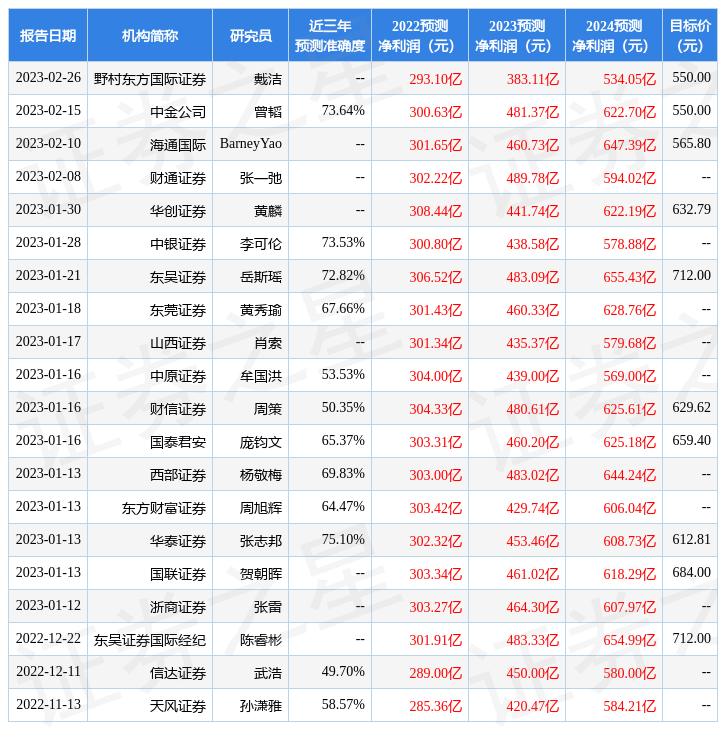

而且可以看到,券商给出的2023年宁德时代预计的净利润和归母净利润已经远远超过了2022年,这个预测完全没有考量倒宁德时代在2023年可能会做出的战略调整——守住市占率得要战略舍弃毛利率的提升。

2022年宁德时代的国内装机量为142.02 GWh,同比增长76.4%,但是在市占率方面却较为罕见的跌破50%大关来到48.2%,被比亚迪和二三线动力电池厂商侵蚀了不少市场份额。2023年的宁德时代能否通过让利下游车企守住护城河还待进一步观察。

- End -

原文标题 : 电池厂稳坐钓鱼台的路还能走多远?