2023年3月9日晚,宁德时代公布2022年全年业绩。关键信息如下:

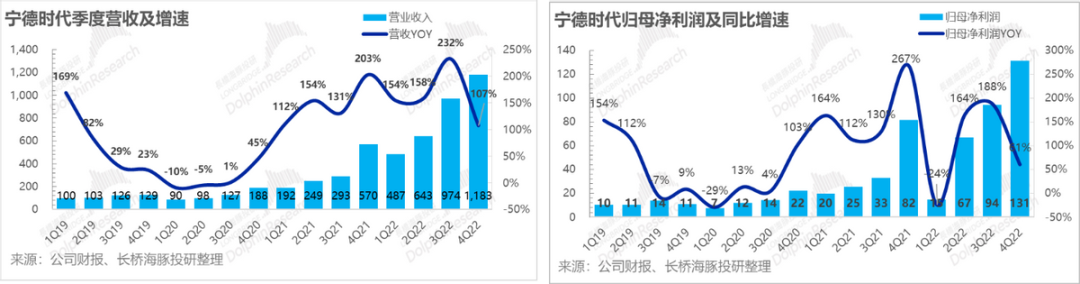

1. 2022年宁德时代收入3286亿,低于市场预期3334亿,主要是四季度收入低于市场预期,进一步看的话,应该主要是四季度动力电池销量(100GWh)小幅低于预期,海豚君看到大多预期都把这个数放到了105GWh以上。

2. 由于归母利润早已剧透,实际全年归母利润307亿,靠近先前业绩预告靠上位置。分拆来看,四季度锂矿价格高企、新势力大都亏本卖车情况下,宁王做到了独善其身,是利润超期的关键,因利润率的上行主要的边际贡献来自于毛利率的提升;

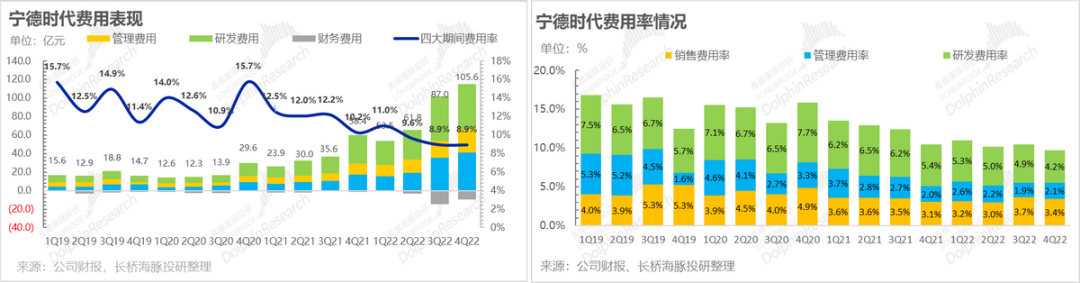

3. 费用率端,除了研发费用有明显收入壮大带来的稀释效应,四季度销售和行政都不太明显,而且全年来看,宁德时代业务扩张中,后台的后勤/办公费等开支明显跑过了收入增长,后面可以关注是否有改善空间。

4.2023的揪心命题——市占率 vs 毛利率: 2022年底,宁王存量产能+在建产能已有540亿,按照这两年的产能、产量和销量联动关系,估计2023年宁王锂电池销量能到450GWh左右;产能瓶颈消失,再加上比亚迪+二线电池品牌在电池厂二供刚需下的空间,宁王2023年国内市场在市占率与毛利率天枰之间,大概率会逐步走向守市占。

5. 一季度展望:一句话“没指望”。一二月新能源车销量下滑已是事实,生存情况更惨的燃油车也挺不住了,杀入降价大军当中,这会影响短期新能源车的销量修复,进而拖累动力电池的出货。

除了量上的明确性放缓,宁王也打消了一季度锂矿价格下行的毛利率想象空间,表达采购周期较长,一季度锂矿价格下行无法提振毛利率。

海豚君整体观点:

通过开年业绩预告,宁王早已昭告了彪悍的四季度净利润,有净利润保底,这次财报关键是看超额利润的质量,以及超额的来源是在于收入端还是在于利润率上。

从结果来看,盈利质量确实不错,主要是来源于毛利率的提升,宁王用自己的产业链地位,把电池材料上行的成本压力转嫁给了上、下游,大多数纯电主机厂血亏卖车的时候,宁王毛利率可以说是稳坐钓鱼台,甚至还有提升。

但问题是,这样的边际增量是否能够打入之后的业绩预期中?宁王甩出的“锂矿返利”虽说一方面是引导锂矿价格下行,但另外一方面则明显是在产能瓶颈已经打开的情况下,竞争已经开始往抢市占率的方向走。

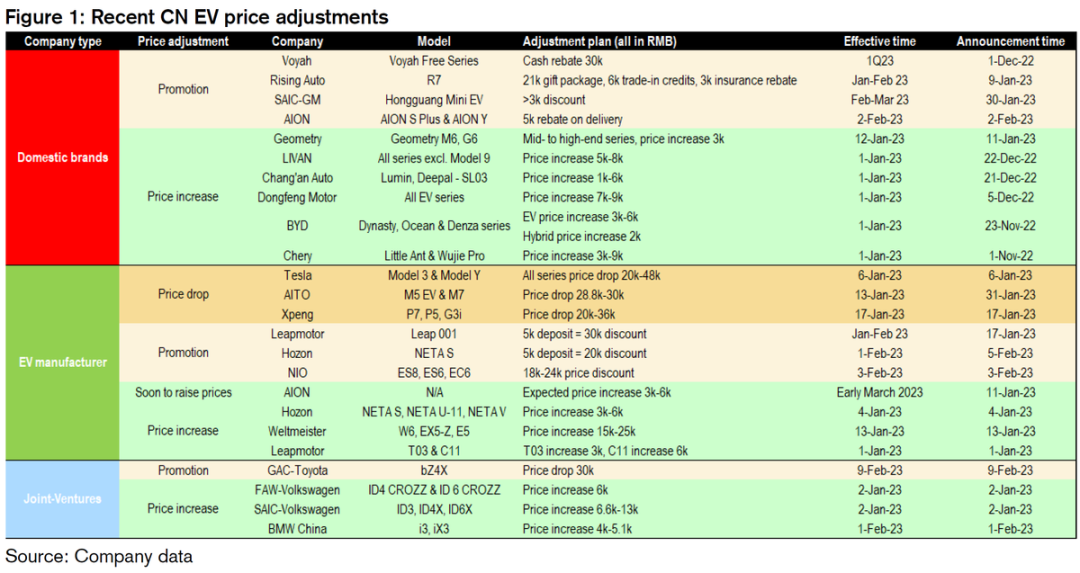

而且,今年开年就是补贴退出、需求转弱、供给释放的三重奏,特斯拉带头猛降价没有给整体市场带来太多的增量,但却明显挤压了国内新能源同行的交付量,同时引出了燃油车更加悲情的降价。

在总需求疲软的逻辑下,或许锂矿价格快速下行能让打价格战的弹药压力减轻一些,但供给释放+需求转弱同时夹击,即使最后宁王大概率胜利走出行业厮杀,但血战的过程毛利率的能见度会明显下降。

而且海豚君注意到,市场上卖方目前给宁王2023年的收入和归母隐含净利润率明显超出2022年,还没有充分计价宁王2023年的可能方向性策略调整:从供给短缺时候的守毛利率,转向需供给释放时候守市占。

以下为正文

一、主机厂不堪锂价重压?宁王靠顺价独善其身

整体:2022年全年收入3286亿,比目前上的市场一致预期3333亿低一些;当然,由于宁王今年一月上旬已经预告过自己惊艳的2022全年归母利润:291至315亿。有强劲的利润打底,收入低一些只能说明利润率表现不错。

而且实际上,归母利润全年实现了307亿,接近了预告上端位置。而真正边际增量信息:四季度收入1183亿,同比增长了107%;归母利润实现131亿,同比增长61%;这也就是说四季度的整体业绩打分是收入表现平平,利润率表现超预期,释放了额外的利润。

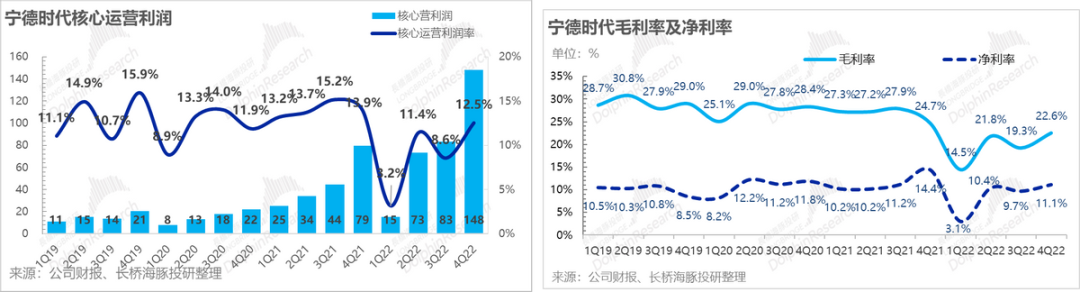

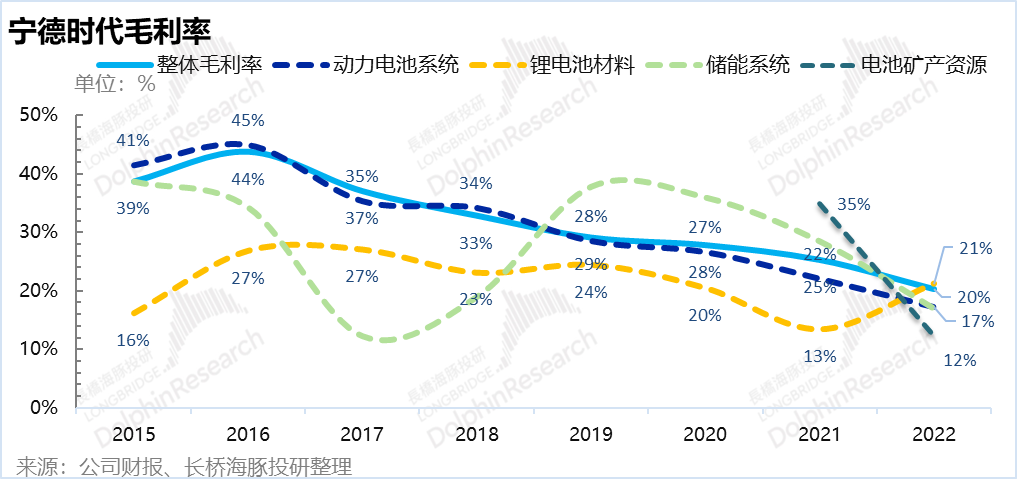

拆解利润率超预期的来源会发现,利润率的抬升主要源自于毛利率的抬升。之前,公司对三季度毛利率的下滑增给出的解释是:动力电池成本回溯按车型来,去年二季度整体性采用顺价机制,回溯带来的毛利率额外回升,三季度的毛利率是常态。

这两个因素锂价高企+公司之前的解释引导,恐怕是市场对四季度预估普遍按照三季度为参照系来估算的核心原因。但显然四季度并非如此,四季度核心利润率(只考虑三费,不考虑融资结构选择导致的利息费用)比上季度高出了四个百分点,甚至比二季度都还高。

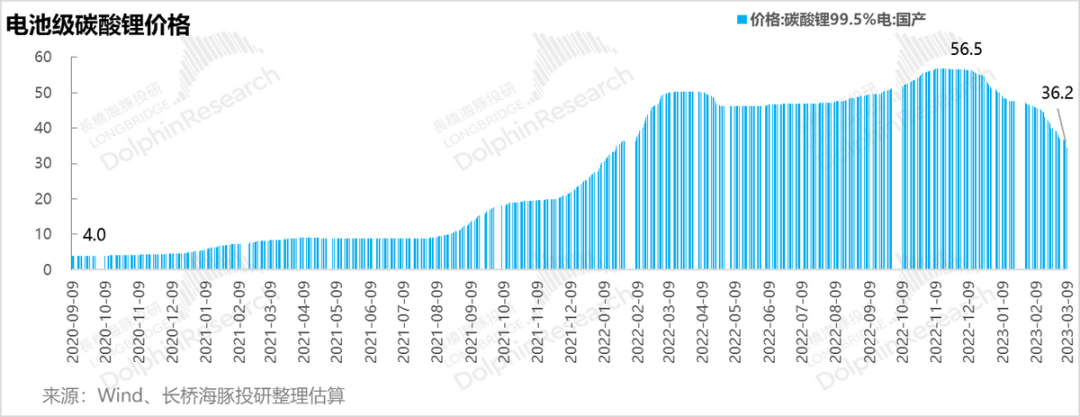

虽然四季度碳酸锂价格一度高达56万/吨,但价格联动机制让碳酸锂的涨价压力顺利传导给了整车厂,对应海豚君所关注的纯电车主机厂,如蔚来等,利润率都是直接躺平状态。

而三大费用率上,四季度除了研发费用率上因收入的壮大被分摊得比较明显,管理和销售费用率上杠杆效应短期反而不太明显。

而基于年度三费的详细分拆项目来看,海豚君意外的是费用占比10%以上的后勤/办公费这种按道理应该可以释放经营杠杆的地方费用增长较快,2022年同比增长165%,还跑超了同期收入增长150%+。

这也许于公司的快速扩张有关,不过同时根据媒体报道,迈入2023年宁德也开始降本增效了,要求员工强制双休、不得超时加班等,2023年成长性放缓之后,不妨关注宁德在销售和管理费用上的降本空间。

另外,最近两个季度,由于美元涨价较多,公司账上有包含外币在内的近1600亿人民币现金与现金等价物,利息收益和汇兑收益都比较大,导致这两个季度财务费用实为财务收益,四季度净赚了10亿,但属非经营性收益,对资本市场估计长期预期没有很大助益。

二、毛利率是提了,但后续仍是问号

这份财报传达的最关键信息就是,宁王用自己的产业地位,在整个产业链条中,如期保住了公司的盈利能力,但是接下来如何演绎才是更加关键的问题。这个问题的答案,海豚君从两个方面来观察:

1)蔚来在前不久的四季度财报电话会上说过:“和上游公司交流了解到今年锂电需求不会像去年一样大超预期,Q4 碳酸锂价格有望下降到 20 万。”

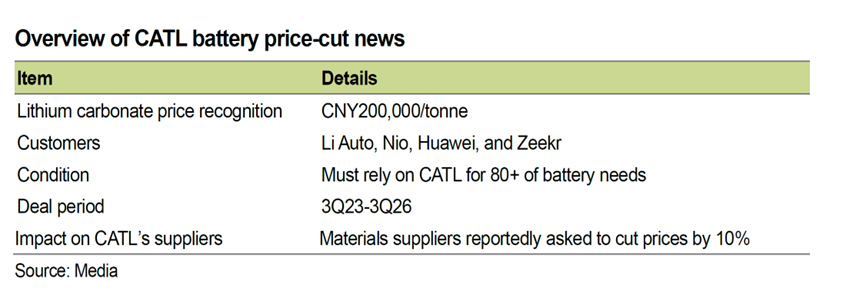

2) 宁王的“杀招”——锂矿返利:面向关键战略型客户,提供20万的锂矿结算价格,来锁定这些客户对宁王电池的采购量。

这两个问题放在一起看:一方面是今年以来新能车销量放缓之后动力电池装车量的自然放缓,导致锂矿价格的下降,而另一方面是宁王有宜昌锂矿投产在即、有少许的产能底气来短期让利,影响了市场对宁王的毛利率预期。

电池几乎是电动车的最核心部件,供应链安全第一,主机厂引入电池二供的决心比较大,且锂矿价格三年维度看不太清,价格可能会跌到20万以下。因此,这个返利政策实际到现在,很多主机厂反应寥寥。

事实上,在海豚君看来,开年购车需求转弱的情况下,宁王以20万锂矿价格定好锂矿价格下行预期范围,一定程度上相当于打击了一些投机行为,让锂矿价格提前下泄。据媒体报道,之前一些国内囤货炒作的贸易商开始甩货,打击了海外锂矿拍卖时哄抬物价的投机心理。

至少从结果来看,无论是否有主机厂与宁王签订这个约定,效果已经在靠近:除了部分上游材料供应商开始降价,主要是消息透露之后,锂矿的交易价格快速下滑,从2月上旬的45万快速掉到了现在的36万。

而国内在整个产业链中,锂矿产量主要在澳洲,电池和电动车整车产能出货都在中国,锂矿价格的快速下行,其实有利于国内产业链利润的修复,至少锂矿价格下行的情况下,打起价格战不至于过于受伤。

只是即使碳酸锂降价,对一季度的宁德时代来说,作用也不大。它一直在用长采购期来锁定价格,一季度的碳酸锂从56万掉到当前的36万,宁德其实享受不到好处。

走出一季度的后续毛利率如何,依然是一个比较难判断的问题:虽说锂矿降价之后,电动车厂价格战的代价会低一些,但行业带着明显的蝴蝶效应——特斯拉降价+补贴退出,销量环比大降之后,国内合资品牌燃油车也开始了降价狂甩模式,进一步加大了今年的竞争预期。

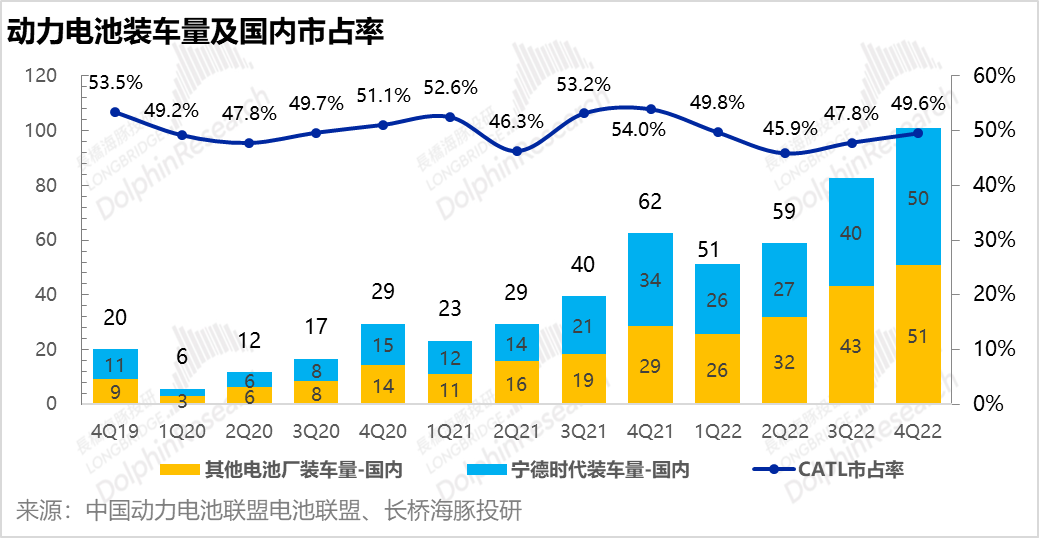

而在国内的电池链条上,随着行业产能的逐步释放,宁王的市占率焦虑应会愈发明显:在动力电池领域,宁王的出货量依然占据了半壁江山,但是主要对手比亚迪电池的市占率持续上升,且后续还会有外供,同时宁王眼中的国内一些“战略”客户,几乎铁了心要引进二供。

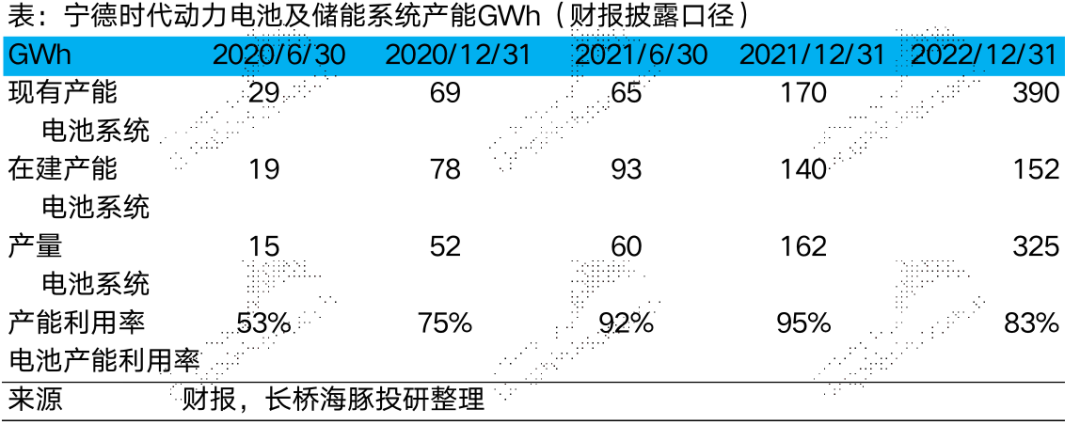

在当前宁王自身产能也在释放的情况下(2022年存量产能接近390GWh,同时还有150+的在建产能,产能利用率目前是83%的合理水平),今年的宁德时代确实有更强的动力来保市占率,而非去年供给逻辑下的保利润率。

如果2023年选择保市占率的大思路下,牺牲一定毛利率是比较正常的选择,而就目前看市场的一致预期来看:2023年4500亿人民币,归母利润450亿,利润率10%,超过 2022年9.4%,似乎还没有把宁王国内市占率防守战的情景考虑进去。

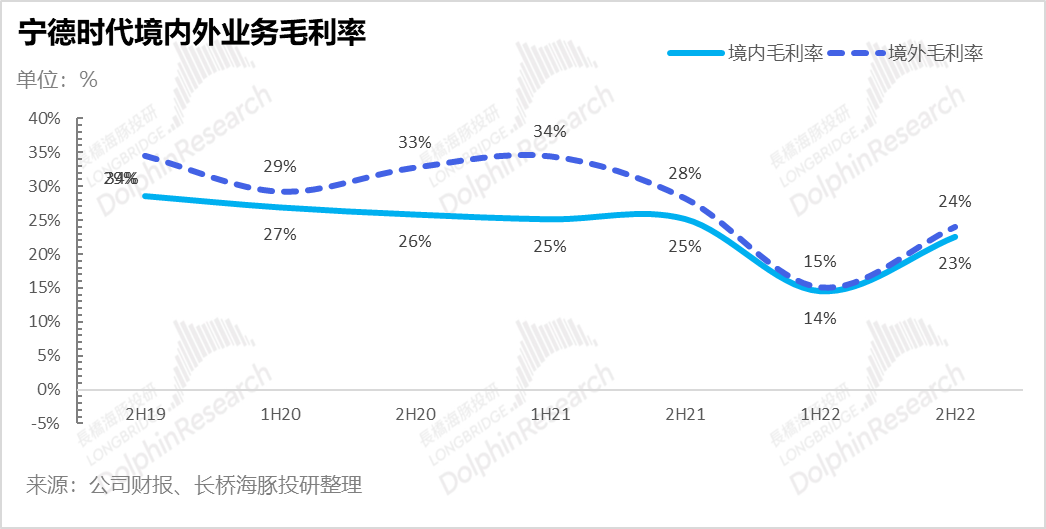

而回过头观察2022年公司整理的毛利率,下滑最为明显的还是公司收入贡献70%的动力电池业务。它的毛利率从22%直接滑落到了15%,下行了5个百分点,主要是因去年一季度毛利率过于拉胯所致。

而储能其实也是锂电池,成本结构与动力电池基本一致,但成本从传导上,由于是以项目制,因此传导没有以单车回溯的那么快,毛利率下滑短期还更快一些。

三、海外市场:进击号角长鸣

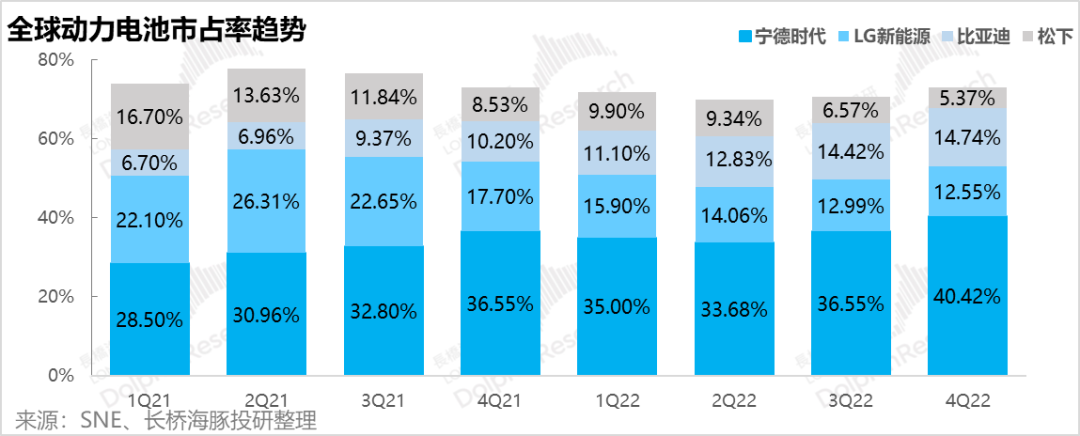

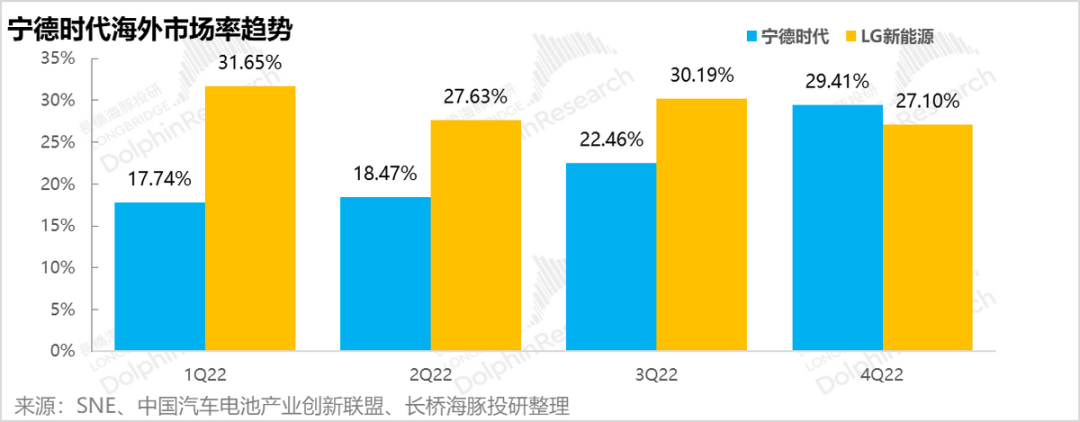

宁王在国内竞争比较激烈,但目前海外市场基本一往无前。根据SNE苏剧,宁德时代全球动力电池出货量市占率四季度上了一个台阶,首次超过了40%。

在国内市占率基本稳定的情况下,市占率快速上台阶,主要是由于在海外客户中市占率提升较快,海外市场市占率从三季度的22%,走到了几乎30%。

公司2022年以来,除了原来的客户特斯拉,还新签了不少海外大客户,比如说福特、宝马、丰田等,并在欧洲、印尼规划约140GWh。

其中,公司与福特全面战略合作,将与福特在美国建厂(尚需国内监管审核),福特拥有100%股权,宁德时代是工厂实际运营方并拥有电池制造技术。同时从2023年开始,向北美福特供应LFP电池包。

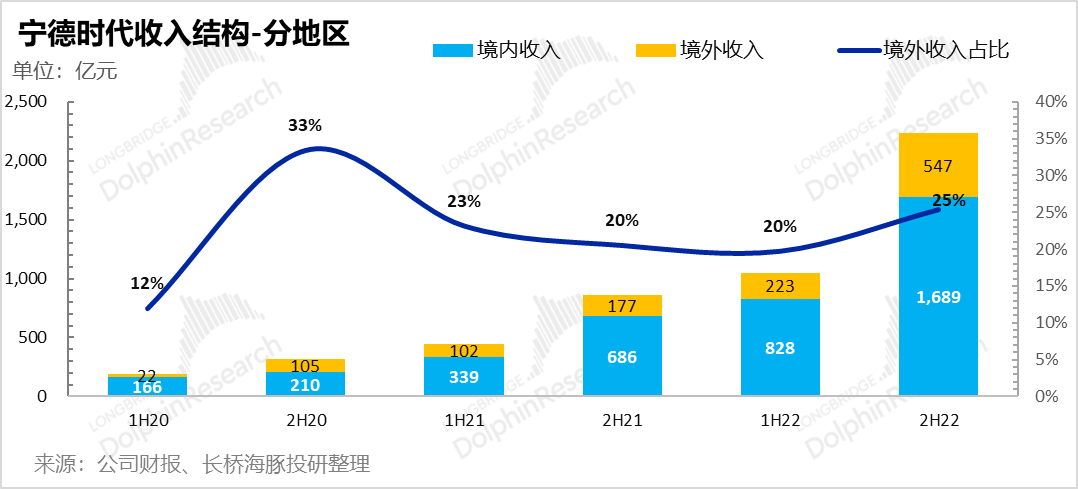

对应2022年下半年,宁德时代海外收入相比上半年翻了不至一倍(含储能),海外市场的收入贡献率直接拉升了五个百分点。

而且相比于国内市场,海外客户业务的毛利率一直要高一些,2022年下半年,海外业务的毛利率24%,国内是23%。

四. 第一曲线动力电池:产能瓶颈没了,拼市占越来越重要

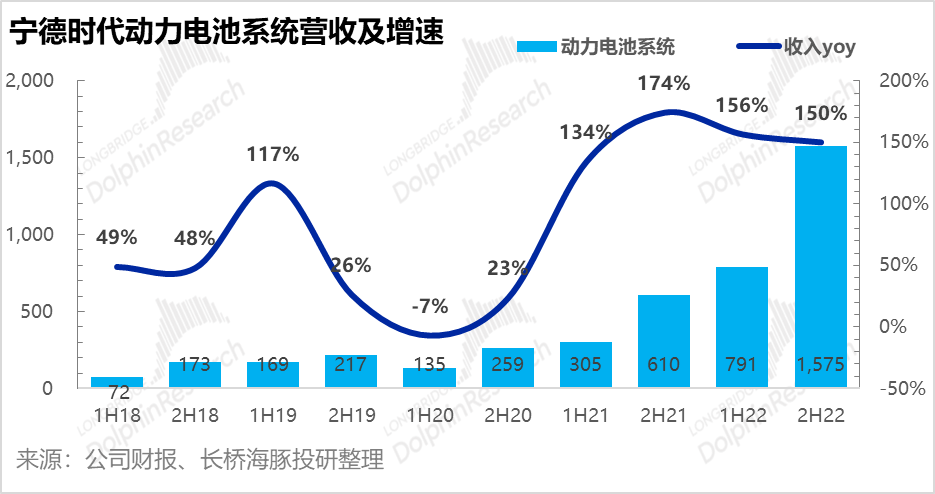

公司披露,2022年,公司锂电池销量289GWh(其中四季度100GWh,与市场预期基本一致);动力电池销量242GWh,同比增长接近110%。

而从产能上来看,公司现有产能已达到了390GWh,还有152GWh的在建产能,这相当于到2023年底,宁德不仅把2022年的140GWh在建产能全部投产完毕,2023年新开工项目中80GWh也在当年投产了。对应去年的产量已经做到了325GWh,意味着2023年产能的瓶颈已经越来越小。

对2023年假如做类似假设:390万的现有产能+年底152GWh产能全部投产+80GWh,那么对应2023年底至少620GWh的存量产能。

按照同样的产能利用率,对应的产量至少520GWh,那么对应的锂电池销量有希望达到450GWh左右,同比增长接近60%,增速仍然可观。

而且,在动力电池装车量增长110%+电池顺价的情况下,2022年宁德时代动力电池业务收入接近2400亿人民币,同比增长接近160%。下半年高基数下还在高增长,同比也有150%。

五、第二曲线:储能还有无限空间

根据SNE数据,2022年 全球储能电池出货量 122.2GWh,同比增长 175.2%,而宁德时代全球市占率达 43.4%,比去年同期提升 5.1个百分点,连续 2年位列全球第一。

公司口径自身储能销量47GWh, 同比增长181%,跑超市场平均增速;估计2023年出货量有可能达到了80-90GWh。

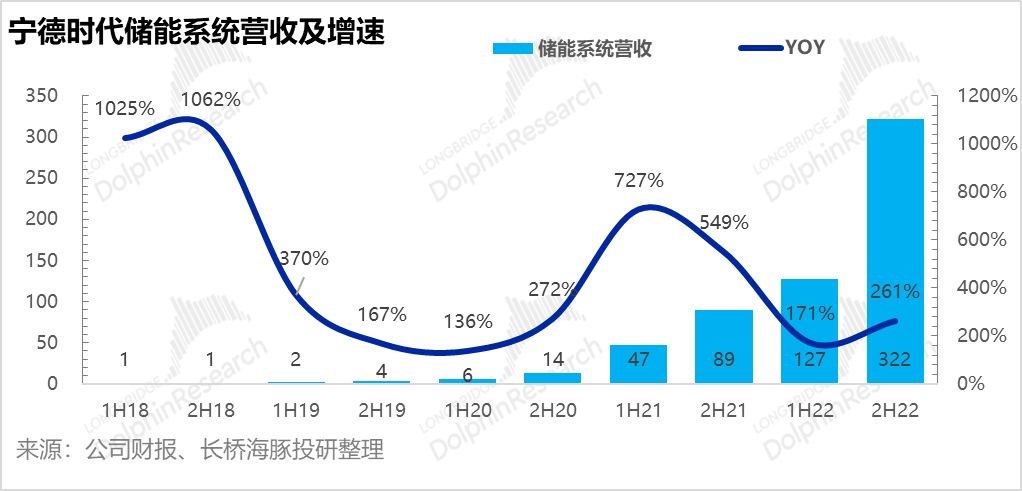

储能全年收入450亿,同比增长230%,分上下半年来看,下半年增速明显强于上半年,走出上半年的封控后,到下半年宁德时代开始一路狂奔,收入增速从上半年的171%,加速回升到了261%。

储能利润端上,海豚君前文已解释,这里不再赘述。

另外,公司今年财报披露中新开辟了一个电池矿产资源收入板块,2022年收入是45亿,但毛利率只有12%,但这部分的关键目的是自身资源品保供,收入长期来说也不大。

- END -

本文为海豚投研原创文章。

原文标题 : 宁德时代:车厂哭、电池笑,这样赚的钱能走多远?