本文作者 | 蜗壳

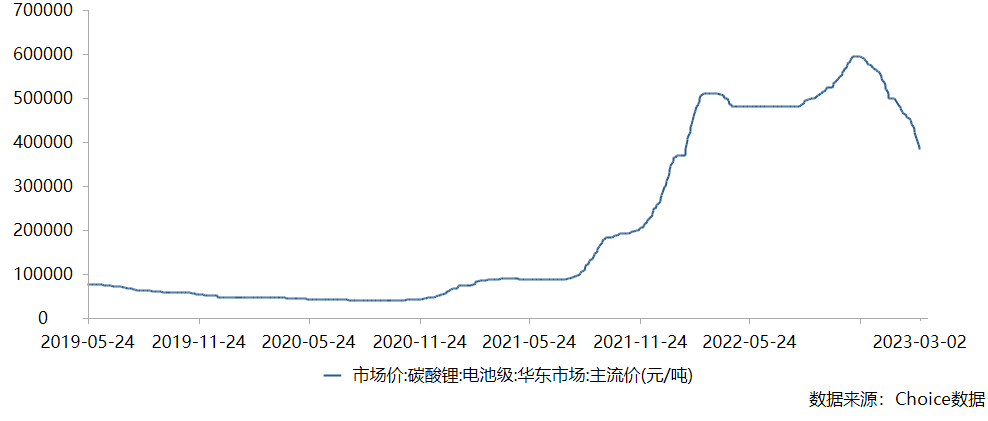

2023年突然爆火的Chat GPT概念,吸引了市场大部分的关注和热钱的涌入,相比之下,2021年热门的碳酸锂最近好像“销声匿迹”一样,实际上,碳酸锂价格则是在2022年年底出现了松动的迹象,截止2月27日,华东市场电池级碳酸锂价格已经从巅峰的近59.5万元/吨,下滑至38.25万元/吨,累计跌幅超过了35%,目前看仍在下行趋势中。

资源价格下跌,直接影响产业链中公司的盈利,从近期碳酸锂头部企业的股价走势来看,降价带来了上市公司业绩下滑的预期,寡头赣锋锂业(002460.SZ)和天齐锂业(002466.SZ)从年后开市后,股价均出现了大幅回调,赣锋锂业春节后累计跌幅接近8%,天齐锂业跌幅已经超过了13%;不仅上游资源巨头受挫,连累着产业链下游板块也出现大幅度下跌,根据平安中证电动车的ETF(515700)来看,ETF从春节后累计回调超过6%,重新回到低位。

碳酸锂怎么了?

电动车的“野蛮生长”进入尾声

提到能源金属锂绕不开电动车。

2022年,中国电动车产业呈现爆发式增长。根据乘联会预计,2022年国内电动车销量将达到649万辆,同比增长96%,远超市场预期。在行业红利期,相当多的企业在资本的加持下,即使跨界也要分电动车产业链的一杯羹,造车新势力不断涌现。中游车企的陡增带动了正极材料产量增长达到130万吨以上,同比增长113%,进而也明显拉动了产业对碳酸锂的需求。相比车企的产线搭建的平均周期,矿产资源的开速度相对较慢,2022年国内碳酸锂产能才开始加速扩张,但由于锂矿的开发周期至少在3-5年,远慢于需求增量。据统计,2022年碳酸锂产量实际增幅仅达到50%左右,产能利用率在60%,短期的供需错配,导致碳酸锂和诸多能源金属价格持续走高,甚至出现背离,在2022年的一年时间里,碳酸锂的价格就上涨了500%以上。

碳酸锂的需求带动了价格上涨,量价齐升也带动了细分金属锂板块的业绩,根据申万三级细分的能源金属中锂的上市公司来看,9家上市均预告业绩预增,其中天齐锂业以预告2022年归母净利润231-256亿稳居行业龙头,赣锋锂业紧随其后;更夸张的是行业的业绩增速均在200%以上,增速最快的是融捷股份(002192.SZ),增速达到了3000%以上,其次是天齐锂业,2022年归母净利润同比增速在1000%以上。

另外,此前宁德时代(300750.SZ)也早早发布业绩预告,预计2022年实现净利润291亿元到315亿元,同比增长82.66%到97.72%。换言之,天齐锂业2022年的净利润已经接近了动力电池龙头宁德时代。不过资本市场目前对天齐锂业的业绩预告并不买账,一方面是市场的业绩预期已经反应在了2022年的上半年;其次,2023年年初碳酸锂价格的下跌趋势确实过于迅猛,而更重要的是,上游材料的下跌,也引起了整个锂电产业链的降价潮。近期锂电产业的下游正极材料、负极材料以及电解液等环节也出现了降价。据数据显示,在正极材料领域,由于订单量减少加上碳酸锂价格下降,致使电池级磷酸铁锂价格降低幅度超过10%,中高镍三元材料价格下降3%左右;而负极材料,新建石墨化产能集中投放,供需松动下石墨化加工费逐步下滑,部分负极材料价格出现了5%的降幅;而电解液环节也没有幸免于难,六氟磷酸锂近期价格下降至20万/吨,相较12月下降达到20%,电解液降幅在4%-7%左右。

“降价潮”使得市场开始担心电动车产业链市场存在产能过剩的隐忧,而引起锂电储能产业链存在短期产能过剩?

在过去的一年里,我国新能源汽车销量高增长延续,产业链上大多数环节保持景气高涨。数据显示,2022年我国新能源汽车持续爆发式增长,产销量分别在705.8万辆和688.7万辆,同比增长达到96.9%和93.4%,新车销售市场占有率达到25.6%,高于2021年12%以上,实际上我国电动车新车销售市场的渗透率已经超乎行业的预期。因为原本制定的电动车逐步渗透的计划周期是从2020年至2035年期间,预计在2025年渗透率达到20%,2035年达到50%以上。而现实是在2022年我国就已经提前三年完成20%的渗透率的目标。

由此高速发展下,行业短期的产能过剩不可否认。但实际上并不足以动摇国内电动车发展的景气度,甚至中长期,仍将继续看好电动车的景气度。

首先是宏观层面。不久前的2月14日,欧洲议会通过了一项历史性的决议,决定2035年完全停售燃油车,预计将在27国范围内停售新的燃油轿车和小货车。抛开能否实现,毕竟欧洲人总是出尔反尔,但可以肯定的是,新能源逐步替代化石能源将是全球大趋势,而全球坚定不移坚持“双碳”目标的代表就是中国,近些年爆发式增长的国内电动车车企,以及内销、出海的销量增速也代表了我国的目标,而且电动车的高速发展也让中国汽车产业绕开传统燃油车被卡脖子的——内燃机、底盘、变速箱制造短板,转而开发由电池、电机、电控系统组成的三电系统,另辟蹊径的与国外品牌站在同一起跑线。因此,无论从全球能源战略转型和国内“双碳”背景下,还是摆脱国外汽车工业“卡脖子”实现振兴国内制造业,还是增加国内内销和海外出口层面,都将支撑电动车产业链的需求增长。

其次是行业层面。随着电动车产业链前两年的“野蛮生长”,存量车企与新进入者的竞争加剧,确实使得行业存在较大的过剩风险,但汽车行业本就属于经典的周期行业,高速发展后终将进入产能或供给过剩,然而供大于求的情况下带来产业价格战和激烈的市场竞争,在产业链各环节价格不断下降的同时,只有过硬的产品质量才能吸引稳定的消费需求,而如此带来的行业优胜劣汰完全属于正常的周期,不过可以肯定的是整个电动车产业链企业的业绩增速将出现大幅下滑,进而使得行业进入稳定增长期。

产业链盈利重新分配

锂作为能源金属的核心,也是电动车产业链的最上游资源,从“锂矿—碳酸锂—正极材料—动力电池—电动车”构成了整个链条,而碳酸锂的价格,直接关乎着整个产业链中各环节企业的盈利能力,在动力电池中,碳酸锂的成本占比更是达到50%。然而,在过去持续一年时间中,锂价的高位运行几乎将整个产业链中下游的利润空间“压榨”到极点,一些下游的电动车企业甚至难以从高增的销量中获得利润,中下游龙头尚可通过资金优势向上游延伸,从成本端获得锂矿资源,以降低整体成本,但大多中小企业只能忍受。

目前我国电动车产业链各环节的利润分配失衡,上游锂矿是产业链中最“赚钱”的板块,中游电池中宁德时代虽有成本压力,但去年也能大赚近300亿元,而下游整车企业中全球目前仅特斯拉和比亚迪实现盈利,其他电动车企业仍然处于亏损状态。

上游资源端,盈利能力下滑,业绩暴增不复存在:随着碳酸锂价格走低趋势,目前市场普遍认为上游锂矿资源端厂商的盈利能力大概率将出现下滑,业绩虽然好,但是业绩增长将出现减缓的情况。2022年三季度,整个上游锂资源端的平均毛利率和净利率分别达到了64.5%和57.05%;2021年同期的行业平均毛利率和净利率分别也才34.91%和23.4%。

然而,虽然市场对上游资源端业绩增速减弱的预期较强,但是从估值来看,即使业绩增速在2023年大幅减弱,但即使悲观来看能源金属(锂)板块的业绩增长仍有维持在两位数增长的可能,按照目前行业平均PE(TTM)13.72倍来看,寡头赣锋锂业和天齐锂业的PE(TTM)更是下滑至8倍附近,这个估值确实偏离了实际价值。

中游正负极及动力电池端,盈利能力回归和稳固壁垒:以锂电池板块为例,根据申万最新三级行业分类中,100亿市值以上的公司来看,15家产业链中游的锂电池厂商,10家毛利率出现下滑,行业前三毛利率平均下滑了6%左右。

而根据最新的2022年年业绩预告来看,强如宁德时代,2022年即使大刀阔斧向资源端延伸,也受到相当大的成本压力,2022年公司综合净利率下滑至8.36%的历史最低。好在这应该是宁德时代盈利能力最差也是最后一年,随着碳酸锂价格回落,锂电池板块有望获得较强的盈利能力回归预期,目前已经有相关锂电池及正极企业实现了10%左右的成本下降,而作为技术和规模壁垒较高的板块,动力电池也是最有希望获得产业链议价的环节。

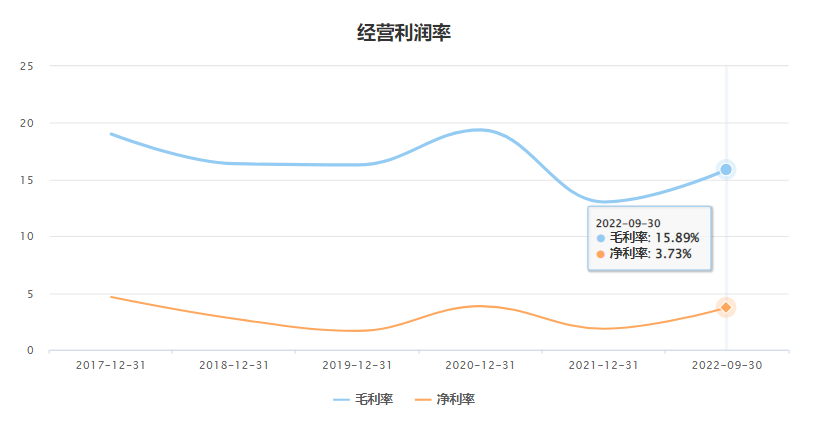

终端电动车,成本压力缓解,但即将面对价格战:目前市场对国内电动车市场偏看多,电动车将继续实现增长,但相比前两年翻番式暴涨,行业增速将明显放缓。此前因为需求无法满足供给而产生的电池材料价格飙升,也将因为供需关系的改善而回归冷静。事实上,2023年一季度,由于补贴退坡及消费信心尚待恢复以及上游成本压力等因素,国内电动车市场略显低迷。比亚迪(002594.SZ作为国内电动车企,目前是国内少有能稳定盈利的电动车车企,市占率和销量都是国产第一,即使如此,比亚迪也没有逃过盈利能力的下降,2022年三季度公司净利率仅有3.73%。

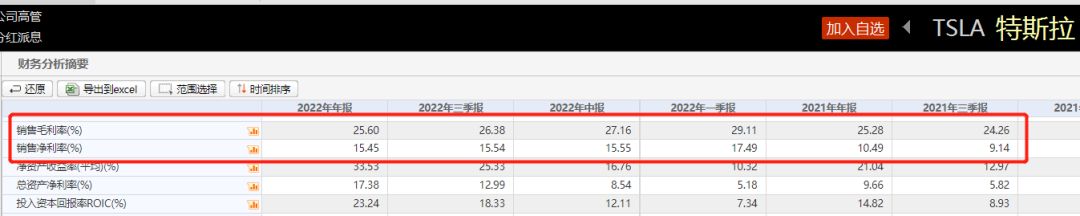

比亚迪能维持如此盈利能力还是基于自身商业模式和技术积累,公司长期坚持采用自产电池,且公司基本完成了全产业链的布局,如此这般才能保证公司盈利,然而相比之下,特斯拉的毛利率和净利率在2022年基本稳定在25%和15%左右,而且其盈利能力是不断上升的,可见国内电动车板块的盈利压力相当巨大。

而且后面随着碳酸锂价格企稳,车企在成本上压力有望减小,但整个产业链也都将陷入一波降价潮,事实上已经开始了。后面,一旦全球电动车价格战触发,受到伤害最大的大概率将是国内电动车车企,单纯从挤压企业自身的盈利能力,特斯拉目前的优势还是相当明显,终端有点“刚出虎穴,又入狼窝”的意思。

原文标题 : 碳酸锂价格崩了?产业链连锁反应