锂电池行业,还未来得及步入产能过剩,平地却起波澜:宁德时代,正掀起一场前所未有的惊涛骇浪,行业洗牌与重构刚刚上演。

做企业,永远没有终点。凭借从锂矿到终端的全产业链一体化优势,本已处于行业绝对领先地位的宁德时代,掀起“锂矿返利”计划。这个计划,用宁德的说法,是有利车企降本。在“最氢储”看来,其本质却是通过动力电池价格战,长协锁定下游车企,巩固其优势地位,一统江湖。

01

宁王的礼物

根据上海钢联数据,截至2月21日,电池级碳酸锂均价报42.9万元/吨,已较2022年11月高位时的近60万元/吨明显回落。

最近,宁德时代正推行一项“锂矿返利”计划,说是要降低合作车企的采购价格:

从今年下半年开始,宁德时代一部分动力电池的碳酸锂价格将以明显低于目前市场价格的20万元/吨结算。但签署这项合作的车企,需要承诺不低于80%的电池采购量来自宁德时代。宁德时代与蔚来、理想、极氪等车企正在探讨这一模式。最近,多家车企也均已证实,宁德时代的确已经与部分重点战略合作车企达成了相关价格协议,向这些企业供应的电池中,将有50%以碳酸锂材料20万元/吨的价格计算价格,但这一比例后续也会动态调整。最氢储认为,后续怎么个动态调整法,当然要看市场竞争格局和上游原材料生产情况。这一点,还是埋有一定的伏笔和玄机的。

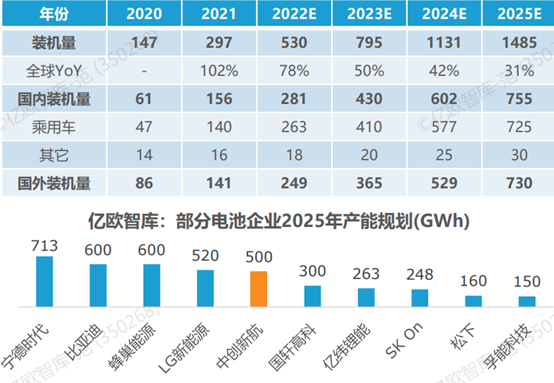

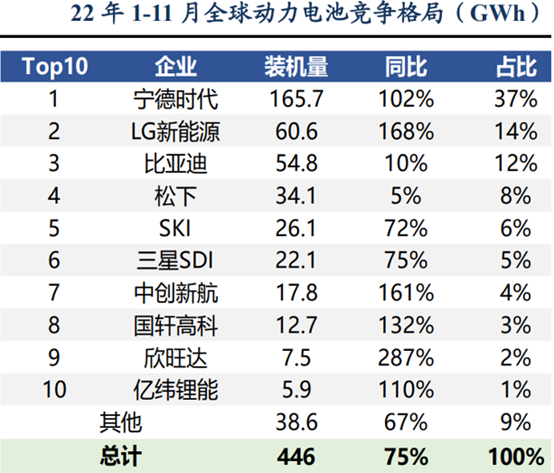

来源:亿欧智库

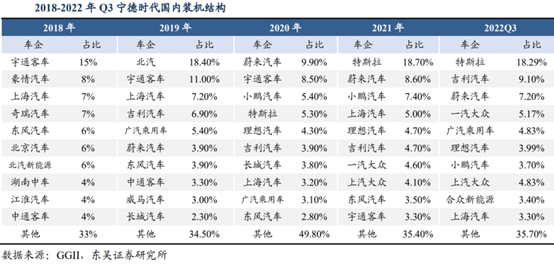

通过上述这张表不难看出,宁德时代如果锁定目标电动车企80%的订单,受到最大冲击的,无疑是比亚迪、蜂巢能源、LG新能源等这些企业。而这些企业的产能一旦扩出来,和宁德的差距势必会缩小。

汽车行业普遍认为,中国新能源汽车市场有望在今年继续实现一定增长,但前两年那种翻番式的暴涨已经不太可能。此前因为需求无法满足供给、由此产生的电池材料价格飙升,也将因为供需关系的改善而回归冷静。所以,在建中的、庞大的锂电池产能,对于下游汽车客户的争夺就不可避免。宁德时代希望锚定,希望确定性,自家产能不能受到影响。通过长协订单绑定下游客户,在一些供需刚性强、价格波动大的大宗商品领域较为常见,但多是锁量不锁价,价格往往随行就市,根据现货价格确定。但是,但是,像宁德时代这种以明显低于市场价格的固定价格方式来绑定长协订单、且规定客户采购量的做法,并不多见。

02

冠军的成色

除了返利给车企之外,宁德时代真的是因为遭遇到了挑战、不得已而为之吗?我们可以先看一下宁德时代的行业地位,究竟是危机四伏,还是拿着望远镜也看不到对手?把这个问题搞清楚了,或许就找到了破解宁王发动这场锂矿返利活动的思考原点。

数字最客观,但也往往最容易蒙蔽人。宁德时代是全球的龙一不假,但这个第一的成色,很不简单。

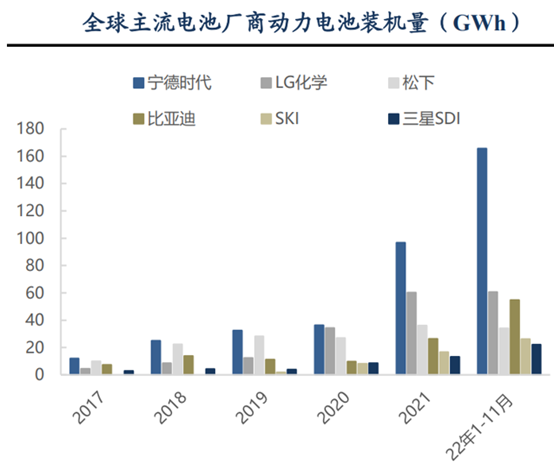

来源:SNE

行业的龙二、龙三、龙四,三个加起来,市占率不过34%,不及一个宁德时代。而且,绝对领先基础之上,还能实现百分百的增速。

另外,在储能电池领域,宁德时代的优势更是压倒性的,没有一个对手的市占率能超过10%

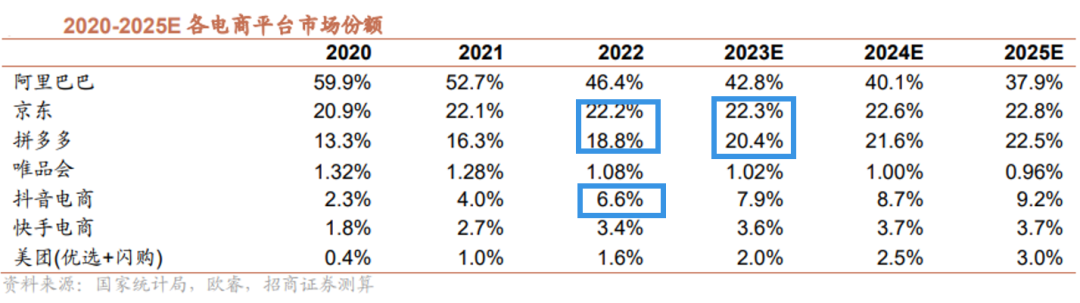

这即使在过反垄断的重点领域——电商行业,阿里的优势也不及宁德在锂电池行业的地位。龙二龙三都不小,加起来肯定超过老大。

03

控制上中下游的一体化王者

其他动力电池企业难道就会坐以待毙吗?宁德时代真的有这样的实力吗?

最氢储认为,还真有可能。宁德时代有足够强悍的底牌:其全产业链的一体化布局,即使放眼全球,也已再无敌手。

从最上游的锂矿、钴矿资源来说,宁德时代可谓“有锂走遍天下”。

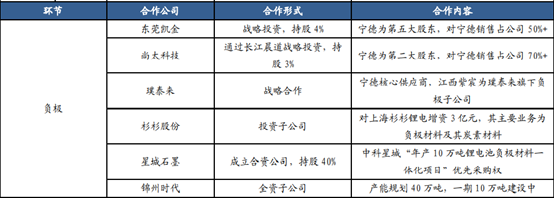

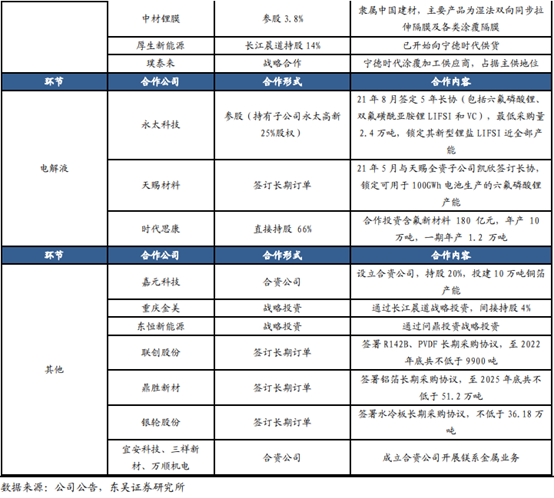

另外,在动力电池行业的中游,比如正极材料、负极材料、隔膜、电解液等领域,宁德时代的身影无处不在,台前幕后都是妥妥的大佬。以锂电池最主要的成本构成——正极材料而言,产能扩得比锂电池还要狠,未来的产能过剩也将更为严重。

宁德时代对于正极材料为主的中游拥有话语权,还不仅仅因为正极材料这一环自身的激烈竞争。从上游来说,宁德时代可以通过碳酸锂原材料,加强对正极材料的影响和控制;从下游来说,宁德时代在动力电池领域是占比37%的大客户,完全能够通过长协订单锁定供货量。对于负极材料、隔膜、电解液、辅材等,宁德时代也是能投资就能投资,能合作就合作。

04

打价格战,不怕花钱

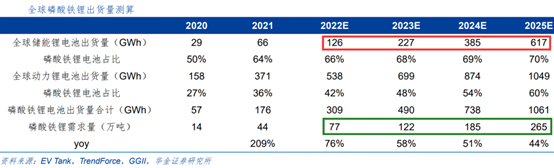

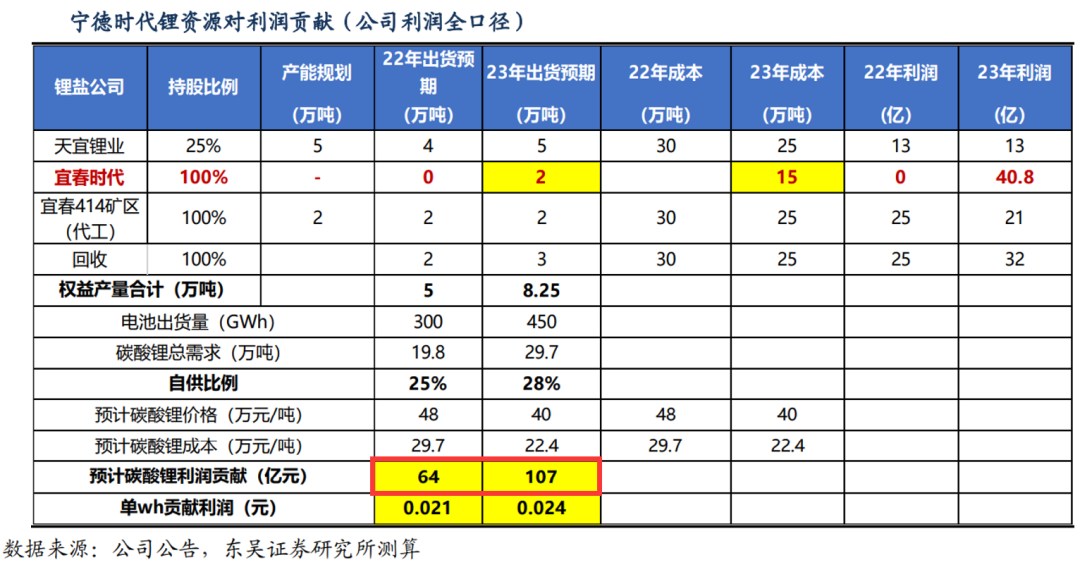

对于上游锂资源的控制,不仅实现了对中游正极材料企业的影响甚至股权投资,也让宁德本身攒够了足够的筹码。打仗,毕竟是要花钱的。2023年,宁德时代仅来自碳酸锂的利润贡献,就有望实现百亿级别。

试问,这样的企业你怕不怕?你愿意和这样的企业成为对手吗?

但比亚迪敢,所以比亚迪的心理不是一般的强大。储留香以后有机会将重点分析梳理下比亚迪的竞争战略。

实际上,即使没有“锂矿返利”这样的大杀器,宁德时代对于下游汽车客户,也有绝对的影响力。

自2017年起,宁德时代在国内装机份额已成龙头之势,2019年起份额迅速提升到一半以上,后面几年市占率始终保持在45%-50%,在纯电车型中拥有绝对话语权。

2022年1-12月,宁德在国内装机为142GWh,市占率为48%。2023年,宁德时代国内动力份额预计维持45-48%,对应国内动力出货量近 255GWh,同比增长30%。

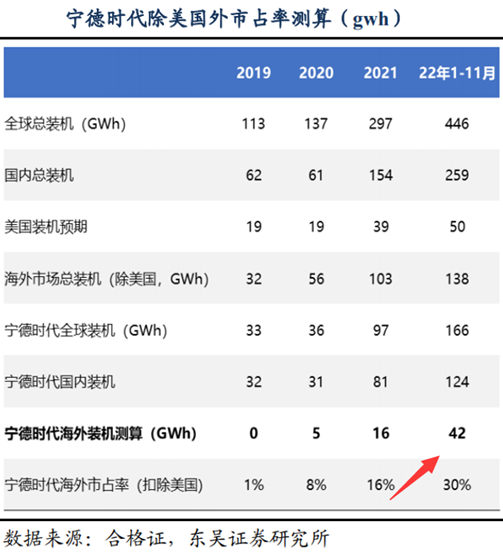

即使在海外市场,宁德在庞大基数之上的增速,也让追赶者难以望其项背。

2022年,宁德的海外出货预计在60GWh, 其中欧洲贡献了主要增量,市场份额提升亦至25%以上。2023年,在上一年爆发式增长基础之上,预计宁德时代的海外出货量仍将增长40%,达到80GWh。

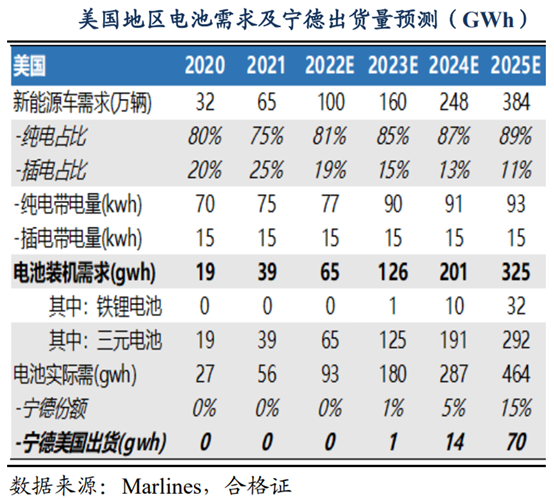

虽然当下中美经贸关系紧张,但美国市场对于宁王来说,仍然有足够的吸引力。据了解,宁德时代正在积极寻求突破,预计在2024-25 年在美国市场实现突破,谋求15-20%的市场份额,对应70-90GWh的年出货量。

另外,宁德目前正在寻求多种方式在美建厂,客户方面已有特斯拉、福特作为主力供应商。

尾声

目前,中国新能源汽车产业链各环节的利润分配失衡:上游锂矿是产业链中最赚钱的板块,中游电池中宁德时代去年也大赚近300亿元,而下游整车企业中全球目前仅特斯拉和比亚迪实现盈利,其他新能源车企仍为亏损状态。

对于宁德时代“锂矿返利”之举,市场评价不一。

有人认为,在电动汽车市场增速放缓以后,通过“返利”,有利车企改善盈利状况,电动汽车的整体渗透率也能得到进一步提升。

也有人认为,电动车企即使享受到宁王的“慷慨馈赠”,恐怕也是暂时的。没有竞争的市场必然缺乏活力,如果宁王继续一家独大,车企的日子恐怕并不会太好过。

当然,也有人评价,宁德这种行为,或有垄断或不正当竞争之虞,是“走自己的路,让别人无路可走”。

END

原文标题 : 宁王掀起价格战,一将功成万骨枯?